2020年2月に入って、各自動車メーカーの第3四半期の決算報告が行なわれている。第3四半期とは10月〜12月期を意味するが、4月から12月までの3期分を総括することで3月の決算に向けて企業動向を占う重要な指標となる。

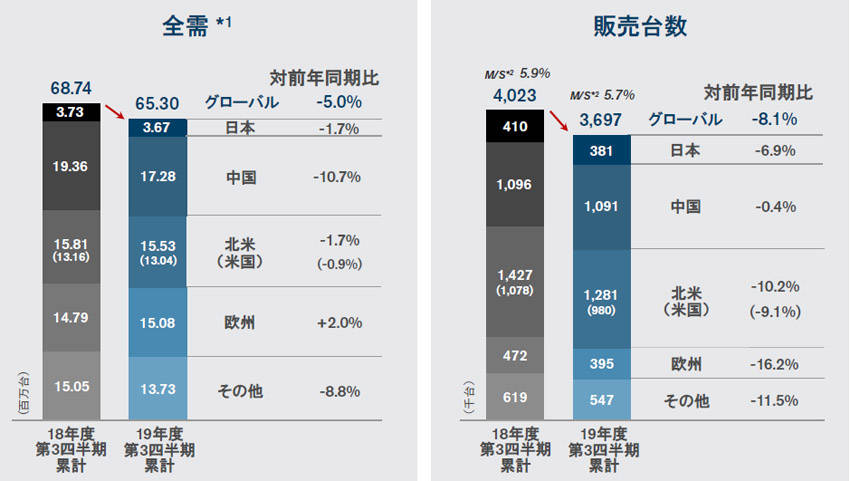

以前から考えられていたように、各メーカーともに、世界二大市場のアメリカで-1.7%、中国で-10.7%と乗用車販売は減速しており、さらにインドでも乗用車販売が縮小するなどグローバル規模での市場の縮小傾向がより明らかになった。さらに為替が円高傾向にあり、各自動車メーカーともに厳しい状況にある。

トヨタ

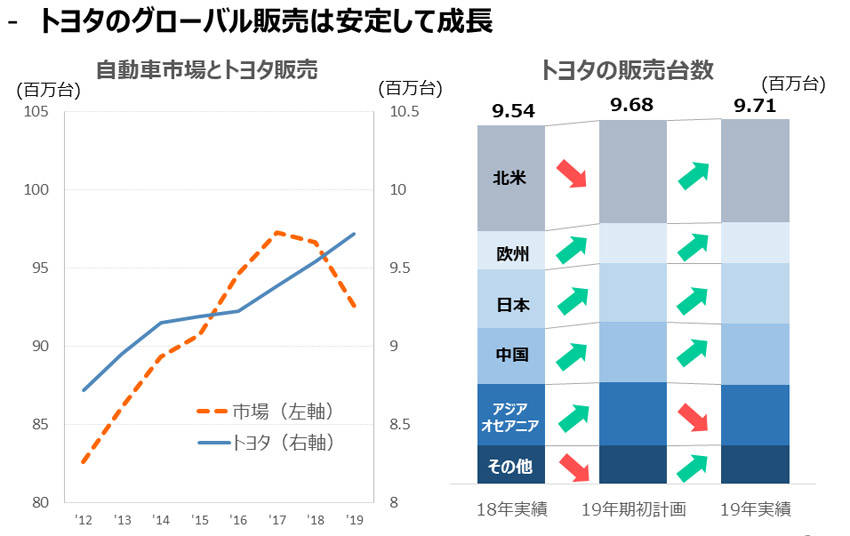

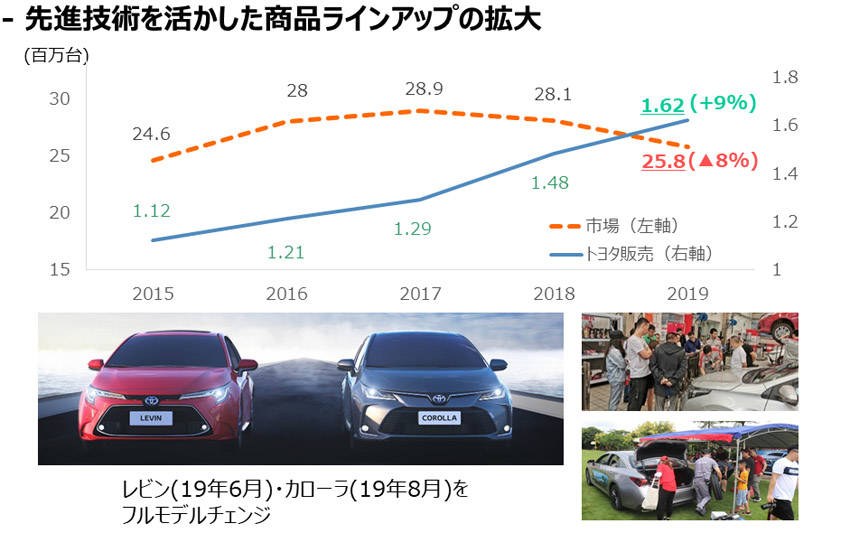

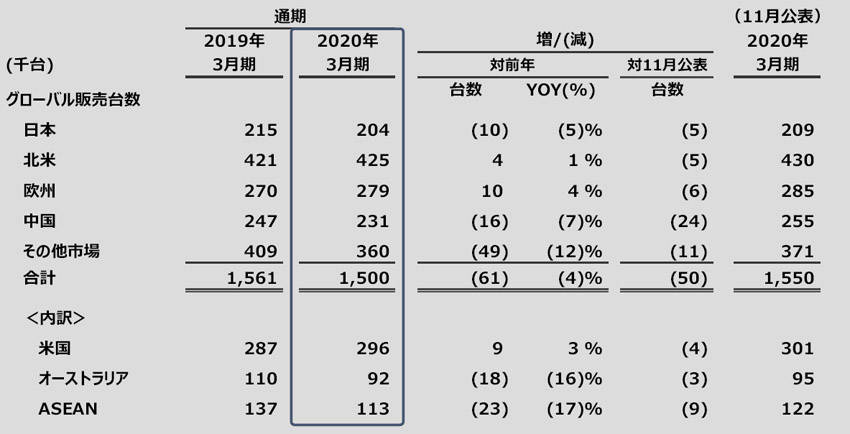

唯一トヨタは、連結販売台数は2万3000台増の670万1000台、第3四半期の売上高は前年同期比で6785億円(3.1%)増の22兆4755億円、営業利益は前年同期比1677億円(9.5%)増の1兆9379億円と厳しいグローバル市場の状況にも関わらず順調だ。ただ純利益は減少している。

そのため2019年3月通期の見通しは、連結販売台数の見通しから5万台増の895万台に上方修正し、売上高の29兆5000億円、営業利益の2兆4000億円は据え置いている。

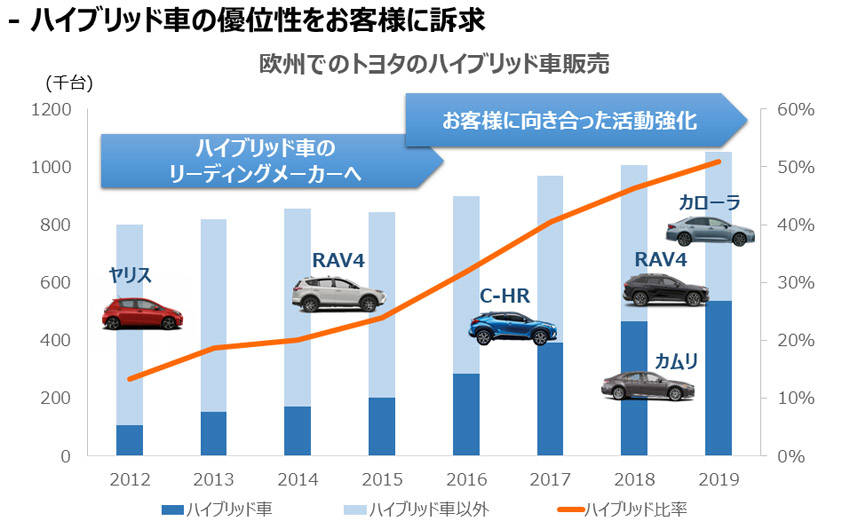

販売面ではヨーロッパなどでC-HRハイブリッドが好調、アジアでも好調で、日本市場のみが微減となっている。またアメリカで乗用車は依然として苦戦しているが、RAV4、ハイランダー、4ランナー、タコマなどSUV、ライトトラック系が過去最高を記録し乗用車系の落ち込みをカバーしている。また中国も微減となっているものの、TNGAを採用した新型車、レクサスは好調だ。

ホンダ

乗用車のグローバルでの販売減少の影響や為替の影響などにより、売上高は3兆7475億円と前年同期に比べ5.7%の減収となっている。営業利益は、経費の減少やコストダウン効果などはあったものの、利益減や為替影響などにより、1666億円と前年同期にくらべ2.1%の減益となっている。税引前利益は2067億円と前年同期に比べ8.9%の減益、純利益は、164億円と前年同期に比べ30.8%の減益である。

日本では、N-WGN、新型フィットがブレーキ部品の影響で市場投入が遅れるなどしたが、販売台数では微減に留まっている。アメリカ市場はアコードなどが減少したが、HR-V、シビック、CR-Vが好調で、特にSUVのHR-V、CR-Vは月間売上の記録を更新するなど売上に貢献。そのため前年同期比で他の自動車メーカーに比べ99.7%と好調といえる。

また中国でも新車投入効果もあり、市場が減速している中で107.8%と前年同期を上回る結果を残している。

スバル

スバルは、アメリカ市場が減速している中で、販売が好調を持続した。しかし円高の影響により第3四半期の営業利益は1527億円(前年同期比1.9%減)と小幅減益となった。

グローバル販売は0.4%増の77万1000台。19年10月には台風の影響で日本での生産が一時停止する影響があったものの、アメリカでのフォレスターやアセントが好調で、前年実績を上回っている。そのためアメリカ市場で5%増の52万台と過去最高を更新。日本は既存モデルの需要が一巡状態のため9%減の9万4700台であった。

アメリカ市場が好調のため、販売奨励金を低減させ、特にモデル末期の旧型レガシィ/アウトバックの在庫販売でも計画より販売奨励金を削減し新型モデルにバトンタッチできたことなど、ビジネス的には好循環を保っている。

第4四半期の(計画売上高は2兆4846億円(3.9%増)、純利益は1117億円(5.4%減)と小幅な減少となっているが、通期見通しは売上高、純利益ともに増加方向に見直している。

スズキ

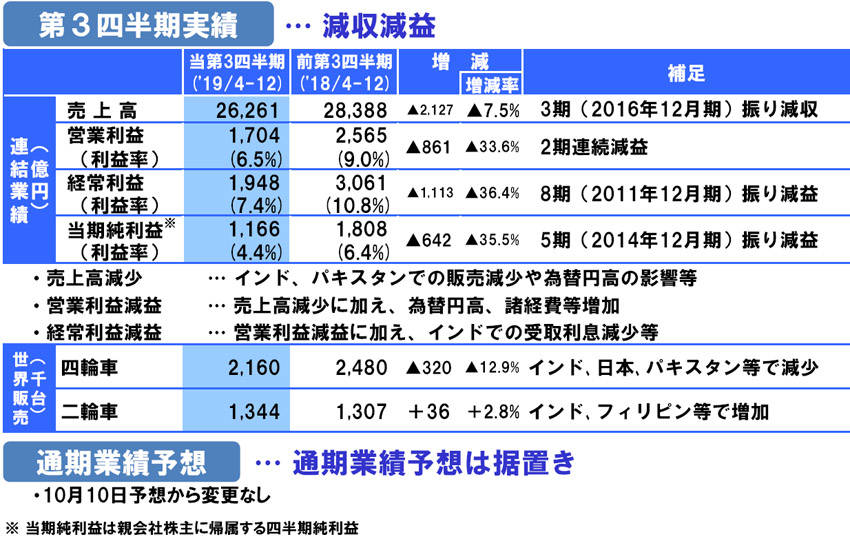

他のメーカーとは異なり、スズキはインド、インドネシアなどのASEAN市場へ大きく依存しているが、そのインドと周辺諸国の乗用車販売の減速が続いており、さらに為替の影響も受け、減収減益となっている。

売上高はインド、パキスタンでの販売減少、円高の影響により2兆3771億円と前年同期に比べ2195億円(8.5%)減少。営業利益は売上減少に加え、為替円高、コストアップにより1566億円と前年同期に比べ875億円(35.9%)とかなり大幅に減少した。特に主市場であるインドで18.3%の販売台数低減は大きい。またインドネシア市場も減速しており前年同期比9.4%減少。

そのため高レベルだった営業利益率も前年同期の9%から6.5%に低減している。通期の業績予想は、前回予想、売上高9.6%減、営業利益38.3%減を据置きしている。

マツダ

マツダのグローバル販売台数は対前年5%減の110万6000台となった。日本での販売台数は、対前年7%減の13万9000台だ。消費税増税後の需要減の影響もあり、CX-5、CX-8など現行モデルの販売が減少しており、CX-30、マツダ3などの新型車の投入も大きく状況を変えることはできなかった。

アメリカ市場は上期では-20%と危機的な状況にあったが、CX-5などが第3四半期には健闘し、第3四半期では-4%と上向いている。ただ、フリート販売の抑制、実売価格の向上、ディーラーのプレミアム店舗化など、販売政策の影響は大きく、アメリカ市場の安定化にはまだ時間を要すると考えられる。

また上期で-24%と大きく販売が落ち込んでいた中国市場でも、第3四半期には対前年比7%増となるなど、マツダ3など新型車の投入、マツダ6、CX-4の改良モデルなどにより、状況は改善している。

マツダにとって唯一好調なのがヨーロッパで、対前年比11%の伸びを見せている。その背景には新型CX-30の投入効果が大きいと見られている。ヨーロッパでは、マツダ3、CX-30ともにスカイアクティブXエンジン搭載モデルが30〜39%に達している。ヨーロッパでは従来のガソリンエンジンはマイルドハイブリッド仕様となっているので、スカイアクティブGとスカイアクティブXの価格差が小さいことが理由だ。

通期予想は、販売台数見通しを-6万台の150万台、売上高は-640億円の3兆5000億円としている。また営業利益率も当初見込みの2.3%から1.7%へと修正している。

日産

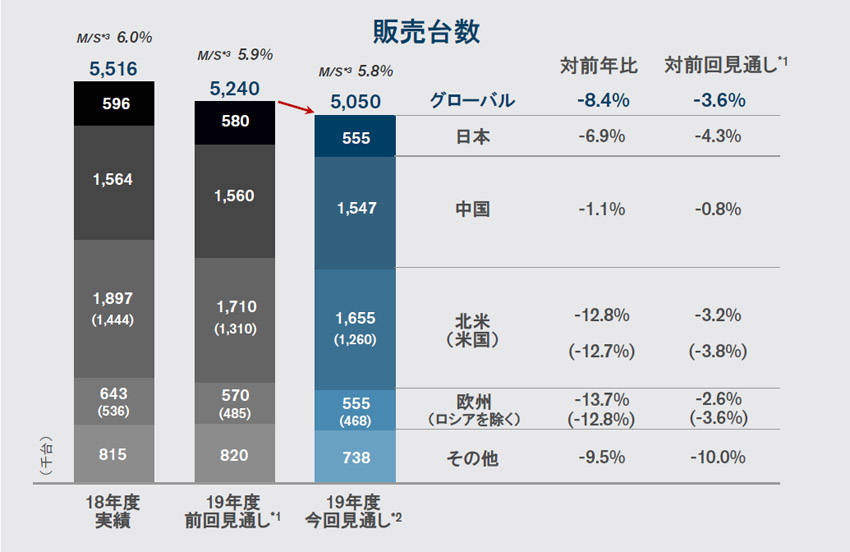

日産の第3四半期の決算は、2019年10〜12月期の最終損益は260億円の赤字となり、20年3月期通期の連結業績も再び下方修正するに至った。決算発表を受けて同社の株価前日比54円80銭安の513円70銭となり、10年ぶりの低水準に沈んだ。株式時価総額ではスバルに抜かれ、国内自動車で5位に転落した。

2019年4〜12月期の連結決算は、営業利益が83%減の543億円、純利益が88%減の393億円だ。販売が低迷しており、売上高は13%減の7兆5073億円となっている。販売台数の通期見通しは505万台と前回予想からさらに19万台下方修正している。

12月に就任した内田誠CEOは、「予想以上の販売台数減少が最大の原因」と語った。そのため下期の株式配当は無配となり、通期の配当は10円と19年3月期の5分の1以下となった。そのため筆頭株主であるルノーへの配当も2018年レベルの1700億円から激減し、ルノーへの業績も押し下げる結果となっている。

日産は、アメリカ市場でのダメージが最も大きく、その対策として販売奨励金の削減、フリート販売の抑制を行なっているが、マツダと同様に急激な販売政策変更は販売現場で混乱をもたらす可能性が大きい。また販売低迷の理由として経年モデルが多く、商品競争力が失われているとしているが、ここ数年間のニューモデル開発を怠ったことは致命的であり、さらに新型車を連続的に投入するにも開発期間を要するため、商品ラインアップの改善には相当に時間がかかることを覚悟しなければならない。

日産で唯一健闘しているのが中国市場だが、他のメーカーと同様に現在のコロナ・ウイルスの影響は見込んでいないため、工場の停止による生産台数の減少、市場の大幅な冷え込みが生じれば、下方修正した通期見通しも達成できないことになる。

日産はもはや一刻の猶予もない状態に追い込まれているが、内田CEOは2020年5月を目処に中期経営計画を発表する計画だ。既にインドネシアからのダットサン・ブランドの撤退、、各工場ラインの縮小などが進められているが、今後は空前の規模のリストラ、不採算市場からの撤退なども求められている。だが、それらはアシュワニ・グプタCOOの手腕に依存しており、またどんなに短く見積もっても業績の回復には2年以上が必要と見られており、これまでにないレベルの苦難の道が続く。

日産の低迷と、アライアンス事業の停滞はルノーにも大きな影響を与えている。ルノーもゴーン元会長が退場して以来、リーダーのボロレCEOを解任するなど、スナール会長のもとでの企業内統治も混乱し、2019年12月期連結決算も10年ぶりに1億4100万ユーロ(約167億円)の赤字となっている。売上高は前期比3%減の555億3700万ユーロ、販売台数は7%減の235万台となっている。これらは、社内のリーダーシップ不在の影響が大きいと見られている。

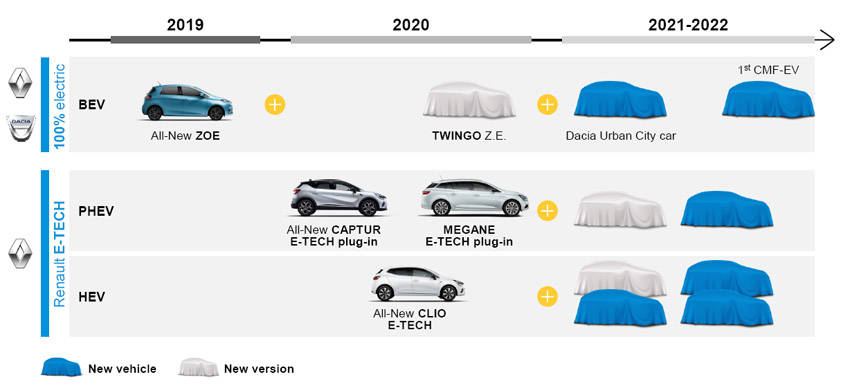

しかし電動化を進めるためのポートフォリオを作り上げたルノーにとっては日産の不振はとうてい看過できず、さらに電動化モデルでのアライアンス事業を加速させるためにも、日産の6月開催の株主総会前にはルノーの強力な介入があるかもしれない。

三菱

アライアンスメンバーである三菱は、第3四半期までの売上高は1兆6669億円で、前年同期比で-7%となっている。営業利益率は0.2%まで落ち込み、経常利益は27億円の赤字となった。

三菱の場合はASEANでの販売は、市場が減速する中で堅調を維持し、中国市場での現状維持となるなど、グローバルで見れば大幅な販売ダウンは小幅だった。しかし販売台数の減少と為替の影響が合わさった結果の赤字となっている。

そのため、通期見通しは2兆4500億円と646億円減としているが、販売台数は微増すると想定している。

ルノー・日産・三菱アライアンス

ルノー、日産、三菱の3社は1月30日に各メンバー会社の会長、CEOなどで構成されるAOB(アライアンス・オペレーティング・ボード)を横浜で開催した。この会議ではアライアンスの運営やマネジメントの強化を目的に、地域や商品、技術面など新たな枠組みについて合意した。この合意を盛り込んだ各社の中期経営計画は5月に発表されるとしている。

地域では、各社が得意な地域でリーダーとなり、例えば中国は日産、ヨーロッパはルノー、ASEANは三菱が中心となって3社のビジネスを統括する。技術・開発体制ではプラットフォームやパワートレーンは、一社がリーダーとなり、それ以外はフォロワーという立場で開発された技術を活用することになる。

したがってプラットフォームはCMF、エンジンは日産、PHEVでは三菱などといった枠組みとなる。

また新たな取組として、ヨーロッパのCAFE規制(CO2排出量規制)が厳しくなることに対応し、2020年からクレジット(CO2排出基準の超過量)を3社でプールする仕組みも新たに作るとしている。