雑誌に載らない話vol228

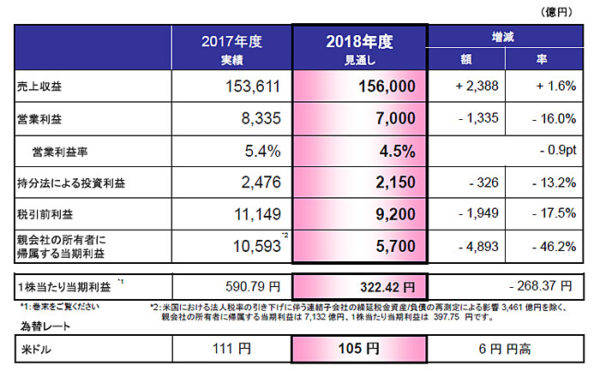

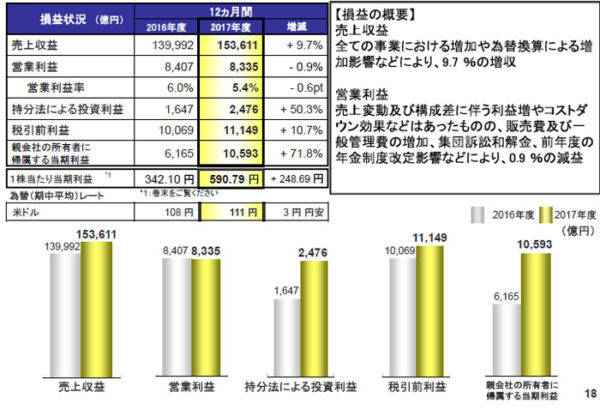

2018年4月27日、ホンダは2017年度の決算を発表した。営業利益は8335億円で数字上は前年より71億円の減益だが、年金制度改定の影響、タカタ関連の集団訴訟和解金など、例外案件を除けば実質941億円の増益で、アメリカでの法人税減税で3461億円の利益計上も加わり、当期利益は71.8%増となり、ついに1兆円を超えた1兆593億円となった。

■ホンダ:新ステートメントにより質的な向上を目指す

ただしホンダの最高執行責任者の倉石誠司副社長は、トランプ減税の3461億円は利益計上されるが、キャッシュフローには影響せず、実質の利益は1兆円ではない、と語っているように、2017年度に限っての措置だ。

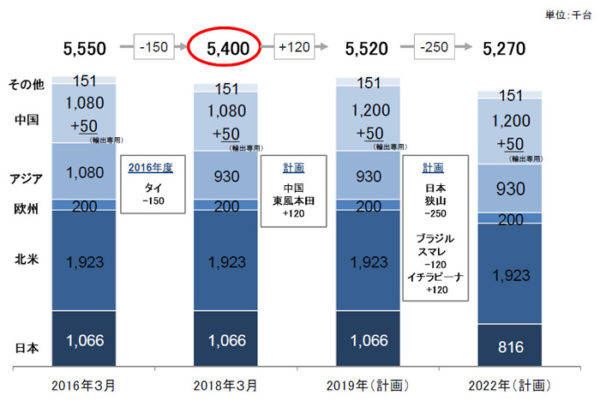

一方で生産能力は、2016年度のグローバル555万台から540万台に絞られたが、これは生産調整の過程であり、2019年度には552万台、2020年には527万台と従来より絞られる計画だ。そして、タイ工場の縮小、日本の狭山工場の廃止が行なわれる一方で、東風ホンダの新工場増設、ブラジルにおける新工場への更新などを経て、適正な工場稼働率を実現し、2020年の520万台体制を再構築することになる。

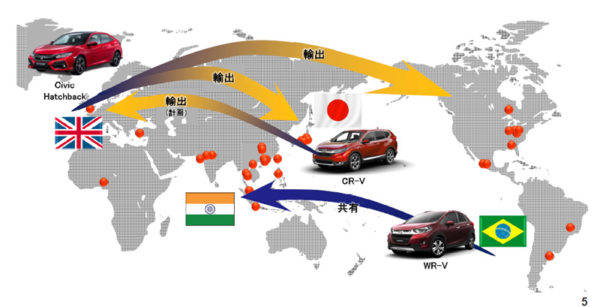

兼ねてから言われていた製造と販売のギャップは、この工場再編で大幅に縮小することになる。またこれに合わせ、以前に掲げられていたグローバル6極体制は、「地域の協調と連携」体制にシフトし、例えばイギリス工場はシビック・ハッチバックのグローバル拠点となり、アメリカ、日本へ輸出するなど地産地消の方針を転換している。

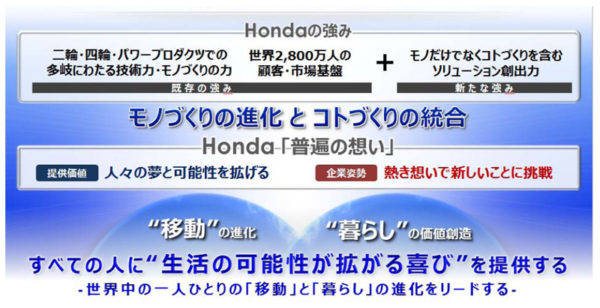

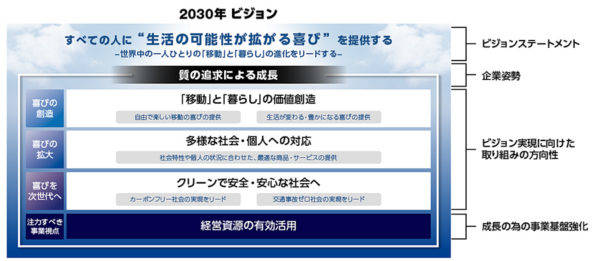

ホンダは2017年秋に2030年に向けてのビジョンを発表した。それはモノづくりの進化とコトづくりの統合により「すべての人に生活の可能性が拡がる喜びを提供する」というステートメントとしてまとめられている。このステートメントに従い、質の追求による成長を目指し、量的な指標を重視しないという方向を目指している。この新戦略により、従来型のグローバル6極体制を見直し、「地域の協調と連携」体制のもとでのグローバル生産体制を構築しようとしているのだ。

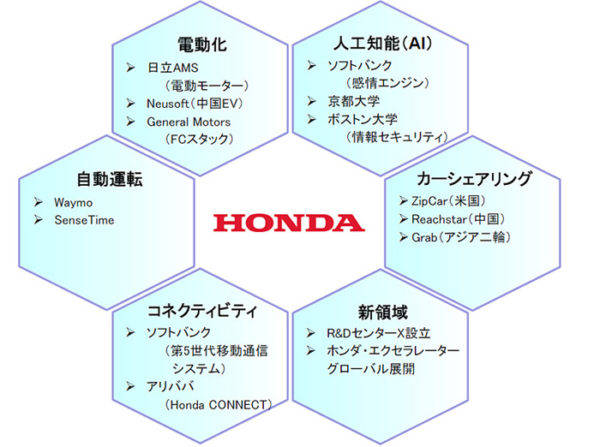

電動化戦略では、アメリカ市場へのクラリティPHEV、電気自動車のクラリティに続き、アコード・ハイブリッドの投入、さらに2018年半ばにハイブリッド専用モデルのインサイトを投入する。そして日本では、2018年にCR-Vハイブリッド(ヨーロッパには2019年)の導入、中国には既導入のCR-Vハイブリッドに続き、アキュアラCD-Xハイブリッド、アコード・ハイブリッド、さらに電気自動車のSUVを2機種を導入する。

アメリカ市場、中国市場を重点的に、電動化を加速しており、この展開速度は他メーカーを圧倒しているといえる。

また、コネクテッド、カーシェアリング事業への布石も、多角的に他企業とパートナーシップを組んでいる。ただ、コネクテッド技術の市場展開の戦略はまだ明確にはなっていない。

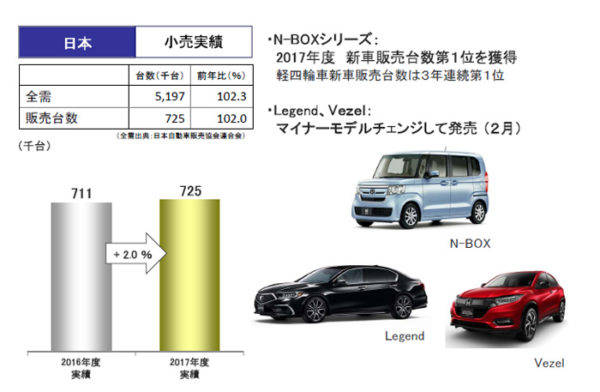

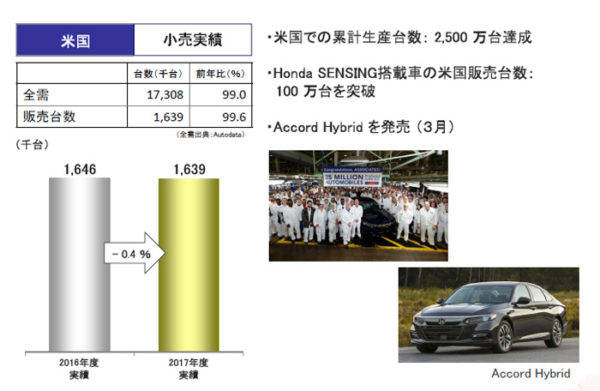

市場別では、日本では軽自動車のN-BOXの成功により、72万5000台と微増だ。主戦場のアメリカでは、2015年をピークに自動車マーケットはやや縮小傾向にあり、2017年度は全体では1730万台と前年比99%の規模となっているが、ホンダは163.9万台で、前年比-0.4%となった。

やや縮小傾向のアメリカ市場で依然としてヒットしているのが大排気量のピックアップ・トラックで、セダン系が縮小しており、フォードは2018年4月にセダン系の廃止を発表したほどだ。

ホンダのピアックアップ・トラックはリッジラインのみで、クロスオーバー/SUVはHR-V、CR-V、パイロット。アキュラ・ブランドでRDX、MDXと意外にラインアップは少ないが、シビック、アコードが健闘し販売を支えた。また現在の販売店に対する奨励金は、業界平均が40万円/台に達しているのに対し、ホンダは15万円程度と最小レベルで、営業体質は悪くない。

年間販売台数2910万台という世界一の市場である中国では、ホンダは145.1万台と過去最高の販売台数を記録し好調だ。中国でもシビック、アコード、SUVのCR-Vなどが好調で、特にアコードは日系モデルとしてナンバー1を確保している。今後は電動化モデルを積極的に導入し、中国政府のNEV政策に対応していく。

ただ、2018年に入って、CR-Vにリコール問題が発生した。中国・東北部の-20度~-30度という極寒地域の都市部で未蒸発、未燃焼のガソリンがオイルパンに還流し、ガソリン希釈現象が発生するというクレームによりリコールとなった。中国政府の方針によりリコール=販売停止となっており、これは極寒地域でのテストが不十分だったことを意味するが、中国の地元のメーカーでも発生しているという。

ホンダはリコール対策を行ない、政府の承認を得て販売の再開を目指している。ただ、中国の工場はいずれも生産が限界状態のため、CR-Vの生産がストップしても他車種をその分増産しているため、工場稼働率は低下していないという。

一方、ヨーロッパ市場は、従来通りの年間15万台規模で大きな変化はなく、20万台の生産能力を持つイギリス工場は、シビック・ハッチバックを日本、アメリカに輸出する体制を整えることで、稼働を確保している。

ホンダの2017年度は15兆3600億円を売上げ、営業利益は8335億円、トランプ減税分を組み込んで1兆593億円の当期利益となり、営業利益率は5.4%となっている。

しかし、2018年度の見通しは、売上げ高では1兆5600億円を見込んでいるが、円高傾向(111円→105円)を折込み、営業利益は7000億円と16%減少。営業利益率は4.5%となると予想している。そして販売台数の見通しは3.4%増の537.5万台としている。

■マツダ:大小の新商品群開発とトヨタとの協業がカギ

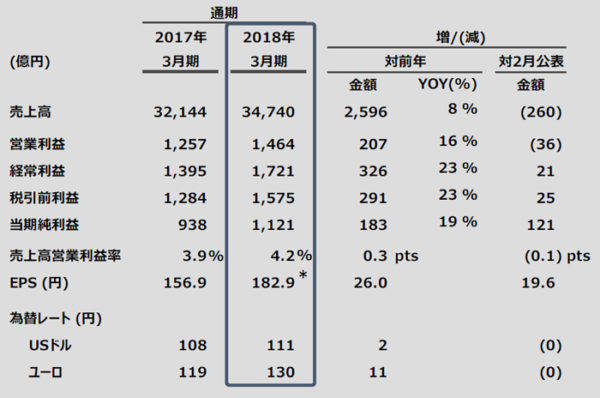

ホンダの決算発表と同日の4月27日、マツダも2018年3月度(2017年3月~2018年3月)の決算を発表した。

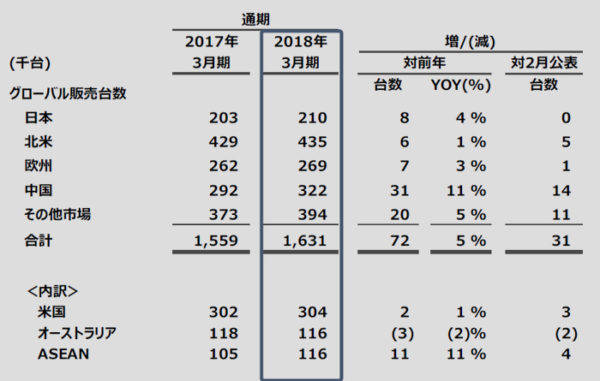

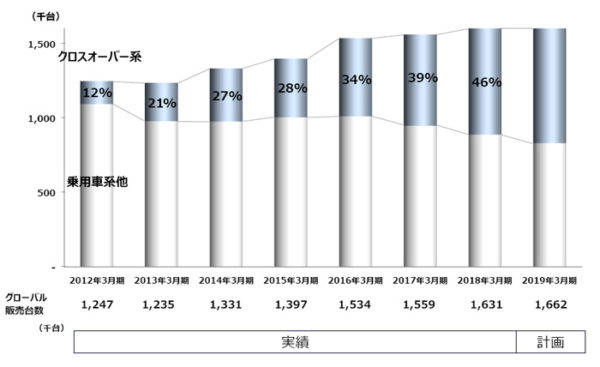

マツダの2018年3月期のグローバル販売台数は、新型CX-5のグローバル展開が販売に貢献し、163.1万台と、前年比5%の増加となった。市場別内訳は、日本が前年比3.8%増の21万台、アメリカは1.5%増の43.5万台、ヨーロッパが2.6%増の26.9万台、中国は10.5%増の32.2万台で過去最高を記録。その他地域は5.3%増の39.4万台となっている。

いずれの市場でもCX-5を始めとするクロスオーバーSUVが健闘した。特にアメリカではセダン系のアテンザ、アクセラの減少を、CX-5、CX-9の伸びがカバーしたことがアメリカでの販売台数増につながっている。

中国は前年比11%増と最も伸びが大きく、CX-5、CX-4などSUVだけでなく、マツダ6(アテンザ)、マツダ3(アクセラ)も堅調のため、大きな伸びを記録することができた。

ヨーロッパ市場での5%増加もCX-5が、特にドイツやロシアで貢献し、イギリス市場での販売減少をカバーしている。

この結果、2018年度の売上高は前年比8%アップの3兆4740億円となり、2期ぶりに売上増を記録している。営業利益は1464億円、当期純利益は1121億円となり、営業利益率は前年より0.3%向上して4.2%となっている。

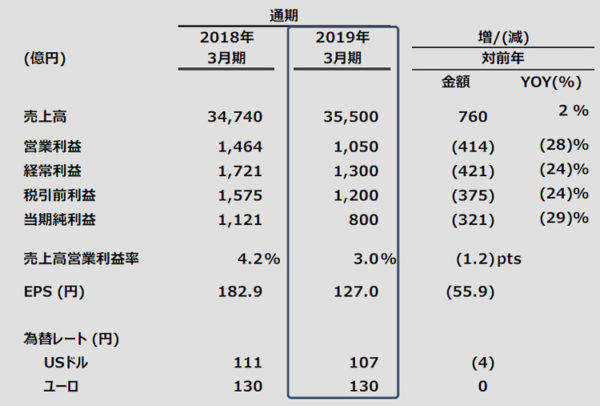

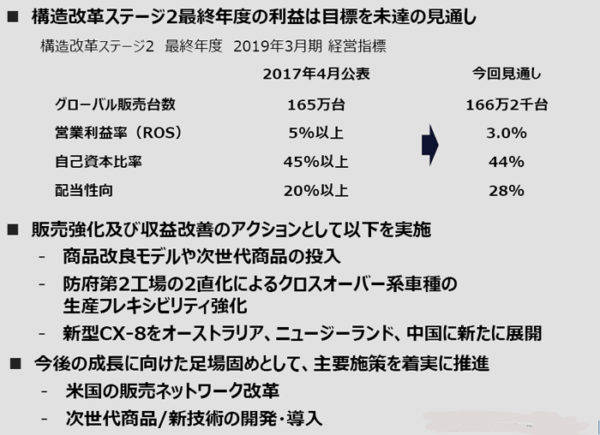

しかし、2019年度の見通しは厳しい予想となっている。グローバル販売台数は166.2万台と微増の見通しで、売上高も3兆5500億円と微増するとしているが、営業利益は28%減の1050億円、当期純利益は800億円、そして営業利益率は3%に低下するという予想だ。減益の最大の要因は為替で、従来の1ドル110円から1ドル107円と円高を想定しているからだ。

マツダはアメリカに生産工場を持っていないため、円高に振れるとダイレクトに営業利益に反映される宿命を持っている。さらにマツダは、2018年からアメリカの販売ネットワーク改革への投資費用も大幅に拡大する。

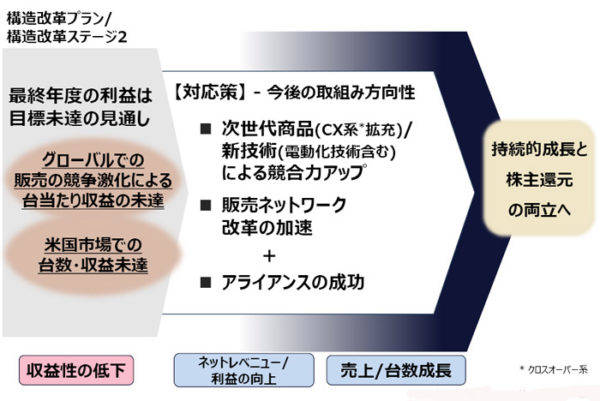

このため、2019年3月期を最終年とするマツダの「構造改革ステージ2」は当初掲げた目標を達成できない見通しとなっている。もちろん今後、収益改善のために、次世代商品、商品改良モデルの投入、防府第2工場でのSUVの生産フレキシビリティの強化、新型CX-8の中国、オセアニアへの投入を実施する一方で、マツダの未来を賭けたアメリカ市場の販売店ネットワークの再構築を行なうことになっている。

マツダは既に日本で正価販売、残価価格の向上、ブランド価値向上のための新世代店舗の導入を行なっているが、より規模の大きなアメリカ市場で販売ネットワークを再構築するためには、一段と大規模な投資が必要になる。

このアメリカでのビジネスの転換は2016年から着手し、販売店の見直しを行ない、100店舗を廃止、50店舗を優良店舗に入れ替えることや、新世代のブランド訴求店舗を設立(40店舗を新設、50店舗を建設中。最終的には300店舗が目標)、車両の残価価値、リセールバリュー向上、販売奨励金の縮小などに取り組み、2018年中には再構築を完了させる計画となっている。

こうした施策により、アメリカでの販売能力40万台体制を確立し、同時にブランド価値を高めることが着地点となるが、これを実現するため年間100億円、4年間で400億円の投資を行なうとしている。

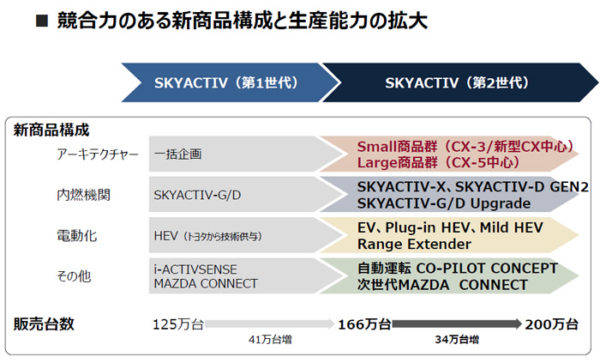

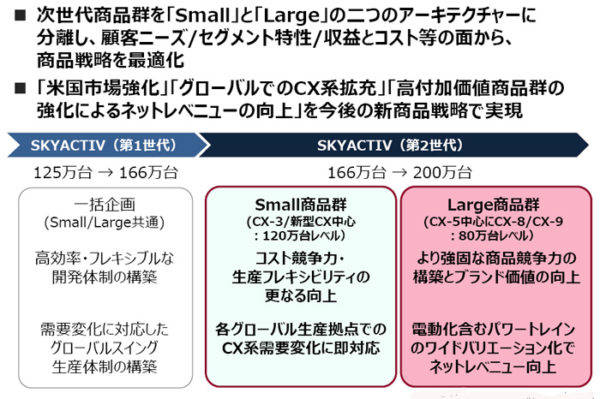

また、今後の商品開発、つまりスカイアクティブ第2世代は、一括企画(コモン・アーキテクチャー)、スカイアクティブ内燃機関を基盤にしながら、商品開発をスモール商品群(CX-4以下)とラージ商品群(CX-5、CX-8、CX-9など)に分離し、スモール商品群でグローバル120万台、ラージ商品群でグローバル80万台体制を追求し、2024年頃には200万台体制を確立する計画としている。なおラージ商品群は、新たなFRプラットフォームの開発も含まれていると見られている。

そのため2018年から5年間の中期経営計画を足場固めの期間と位置付け、競争激化や規制対応のコスト増などにより、収益改善は限定的ながら、5万台/年の安定的成長を継続し、アメリカ新工場完成までは、現行生産能力をフル活用し、180万台規模の販売台数を目指すという。

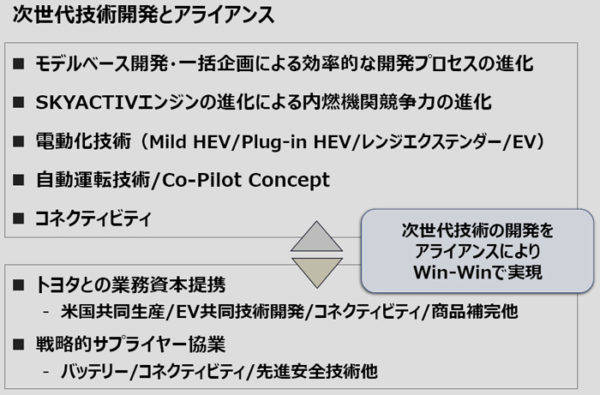

マツダで注目すべきは、大市場のアメリカ、中国に向けて求められる電動車の存在である。マツダはこれらの市場のためにマイルドハイブリッド、ハイブリッド、PHEV、レンジエクステンダーEV、EVを想定しているが、それらはトヨタのとの戦略的な協業により生み出されることになっている。

もちろん電動車だけではなくコネクテッド技術の展開もトヨタとの協業、相互補完を行なうという。つまりマツダにとって、トヨタとの協業の成功が今後の事業を支える柱の一つとなっているのだ。その本格的なチャレンジが2018年にスタートを切っている。