■ 中国が自動車輸出で日本を抜いた

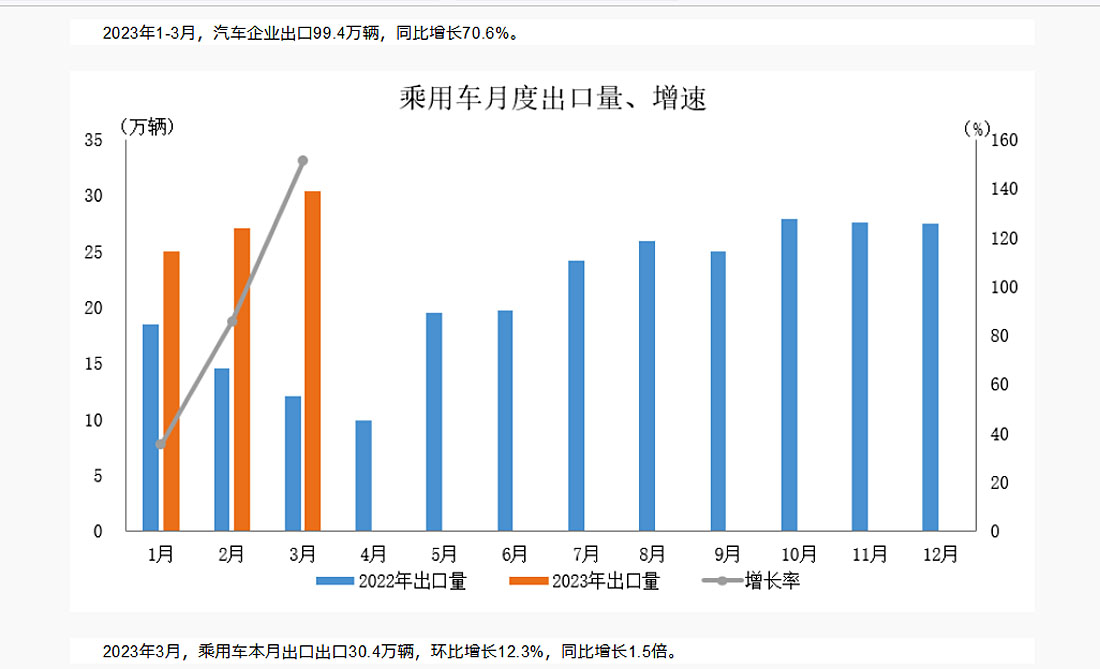

中国自動車工業協会(CAAM)は2023年5月11日、中国の自動車輸出データを公表した。そこから見えたのは自動車輸出台数で、日本を上まっていた事実だ。

4月の自動車輸出台数は前年同月比2.7倍の37万6000台となり、2023年1〜4月累計では前年同期比89.2%増の137万台となった。

このうち、新エネルギー車(EV、PHEV)は4月だけで前年同月比9.4倍の10万台、1〜4月累計では前年期比2.7倍の34万8000台となっている。1〜4月の完成車輸出メーカー上位10社では、比亜迪(BYD)が前年同期比14.4倍の5万8000台、奇瑞汽車が2.9倍の24万4000台、長城汽車は99.1%増の7万4000台とそれぞれ増加した。

この結果、日本自動車工業会のデータによる1月〜4月の乗用車、商用車を含めた全輸出台数131万7824台を中国は上回り、世界No.1の自動車輸出国となった。このまま推移すれば日本の2022年の乗用車・商用車の全輸出台数381万3000台を超える400万台に届くことになる。

EVの輸出台数トップは中国・上海工場製のテスラで、2位に上海汽車、3位がBYDだ。新エネルギー車(NEV:EV、PHEV。ハイブリッドは含まれない)の輸出先では、1位ベルギー、2位オーストラリア、3位タイとなっている。自動車全体の輸出先の上位3カ国は、1位ロシア、2位メキシコ、3位ベルギーである。

■ ロシアの苦境を利用する中国

中国の自動車輸出の大躍進を支えている市場のひとつがロシアだ。ロシアのウクライナ侵攻の結果、ルノー/日産/三菱、フォルクスワーゲン、マツダなどが現地の企業に価格1ユーロで工場を売却し、生産事業から撤退した。現地の自動車関連企業は政府の方針に従い、ロシア国産車の生産を本格的に開始する政策を決定しているが、実際の工場稼動はまだこれからとなっている。

この機を捉えて中国の自動車メーカーはロシア市場に本格参入し、販売台数を急激に伸ばし、さらには現地合弁での生産体制も構築しようとしているのだ。

一方、中国の経済を見ると、脱コロナ後は予想に反して低迷していると言われているが、中国の4月の乗用車生産は前年同月比76.8%増の213万3000台、販売は前年同月比82.7%増の215万9000台、5月の生産は前年同月比27.9%増の238万2000台、販売は前年同月比21.1%増の233万3000台、そして6月の生産は256万1000台、販売は262万2000台と順調に推移している。

世界一の乗用車生産と販売市場である中国が、世界一の自動車輸出国になることは意外ではないと言えるのだ。

■ 中国市場で日本メーカーに急ブレーキ

乗用車の販売で、中国市場は世界一であり、どの自動車メーカーにとってもアメリカ市場と並ぶ最重要市場である。中国市場では、最も先行したフォルクスワーゲンを始めドイツ・メーカーに続き日本の自動車メーカーも現地メーカーと合弁で現地生産体制を構築して参入し、その結果大きな収益が得られるようになっていた。

日本の自動車メーカーでは、日産、三菱、ホンダ、マツダそしてやや遅れてトヨタが参入し、結果的にスバル、スズキ以外のメーカーが参入した。スズキは一時、現地生産を行なったが、コンパクトカーのみでは戦略的に難しいと判断し2018年に撤退している。

日本のカーメーカーの多くにとって、中国は重要市場と位置付けられ、中国での現地開発、生産、販売の体制を強化していた。ところが、ここ1、2年で市場環境は急激に変化し、日本の自動車メーカーは危機的な状況が迫ってきている。

■ 三菱は危険水域

現在、もっとも危険水域にあるのが三菱だ。三菱は現地でエンジン生産を行ない中国地元メーカーに多数のエンジンを供給しており、それ以外に自社ブランドの現地生産、販売を行なっている。

コロナ禍前の2019年に三菱は12万300台を販売し、三菱のグローバル販売の全体の10%近くを占めていたが、2022年は4万8000台にまで低迷している。2023年度は2万7000台程度の販売にまで落ち込む見通しだ。

三菱は広州汽車と三菱自動車、三菱商事との合弁会社である広汽三菱汽車から2022年秋にアウトランダー(ガソリンエンジン+マイルドハイブリッド)を市場投入したが、市場の変化に追従できず、販売不振を理由に2023年3月から同年5月まで長沙工場(中国・湖南省)での生産を停止。三菱は2022年度通期の連結決算で営業外費用121億円と特別損失105億円を計上している。

三菱はアウトランダー以外に広州汽車からOEM供給を受けるEVが1車種あるが、時代の潮流、車種ラインアップの面で中国の激しい販売競争の中で大苦戦となっている。

マツダは中期経営計画の見直しで、中国での販売を年間40万台まで引き上げ、アメリカに並ぶ2大市場とする目標を掲げていたが、中国での販売は2017年度の32万2000台をピークにその後は低減が続き、2022年度は8万4000台まで減少している。

■ マツダは厳しい状況がつづく

マツダも中国への投入モデルが古く、EVはCX-30 EVのみでラインアップも多くはない。アメリカで好調の最新のCX-50も導入し、販売系列の再編などにより2023年度は12万台超えの販売を目指しているが、低減傾向を逆転させるのはかなりハードルが高い。

6月の株主総会後、毛籠新社長はさっそく中国を訪問したが、中国現地は猛烈な勢いで電動化が進み、想定以上に厳しい競争環境になっていることを実感したという。そして現地合弁会社と共同開発するEVを2025年移行に投入する計画も発表しているが、ラインアップの少なさは大きな課題だ。

中国での販売不振は、三菱、マツダに限らず、日本の自動車メーカーに共通する問題だ。2023年1〜3月期の販売台数は、前年同期比でトヨタが14.5%減、日産が36.8%減、ホンダが37.7%減と大幅に減少している。日産、ホンダは中国市場依存度が高いため、急激な販売の落ち込みのダメージは特に大きい。

いずれもEV、PHEVのラインアップが少なく、EV、PHEVを多数ラインアップしているBYDや蔚来(NIO)、小鵬、理想、上海汽車などの中国国産勢に侵食されているのだ。

■ 上海モーターショー・ショック

2023年4月に開催された世界No.1規模の自動車ショー「上海国際モーターショー」はその象徴となっている。多数のEV、PHEV、そしてコンセプトカーを出展し、多くの注目を浴びた中国メーカーに対して、日本勢は新型EV、PHEVも、コンセプトカーも少なく、その勢いの差は歴然としていた。

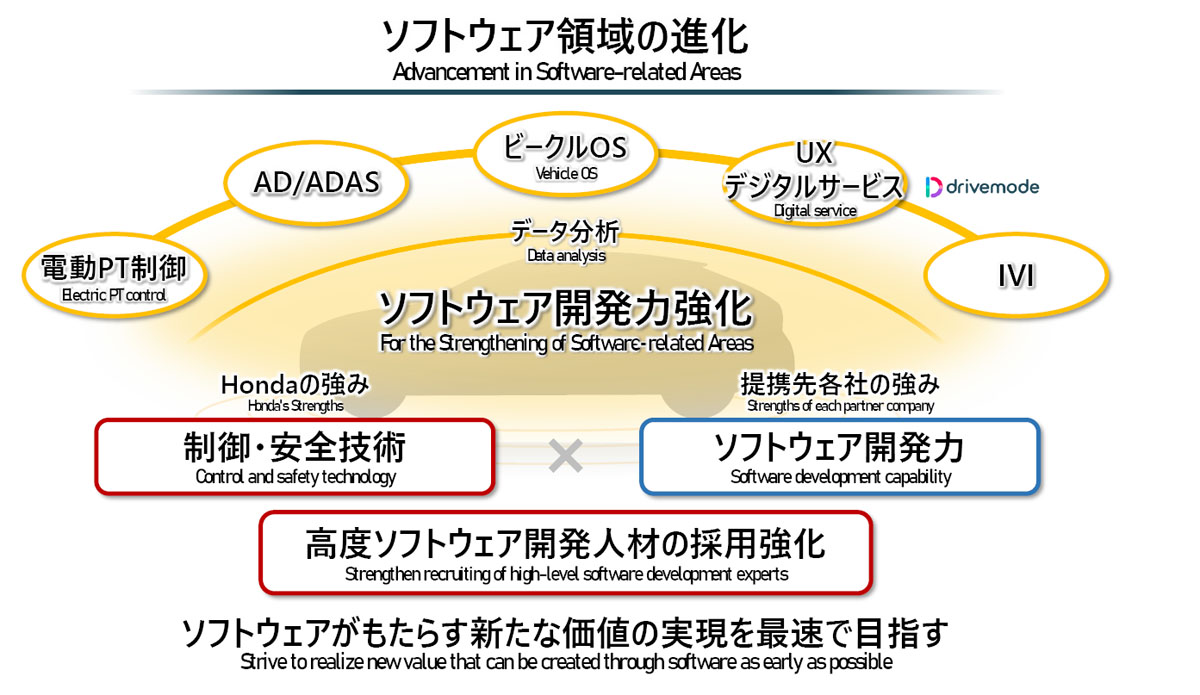

ホンダの三部敏宏社長は、上海モーターショーを見て、「中国に遅れている。中国メーカーのSDV化は進んでいると中国の拠点から聞いていたが、想像以上に先を行っていた」と語っている。

中国では、2022年末にはNEV(EV、PHEV)の普及を加速させてきた政府の補助金が打ち切られている。それにもかかわらず、2023年1月〜5月のEV、PHEVの販売は46.8%増の294万台に達するなどNEV人気の勢いは衰えていない。

また、こうしたEV、PHEVという車種に目を奪われがちだが、それだけで中国国産メーカーが急伸しているのではなく、ホンダの三部社長の言葉通り「SDV(ソフトウエア・ディファインド・ビークル:最新の車載ソフトウエアOSと車載ソフトウエアを搭載した車両)」の面で日本車を凌駕しているからだと考えられる。

その背景には、八十后(1980年以降生まれ)、九十后(1990年以降生まれ)と呼ばれる中国の40歳代〜30歳代のネット世代、デジタル・シフト層が購買層の主流となっており、車両のハードウエアよりソフトウエア、ネット接続の性能を重視する傾向が他国に比べてきわめて強いという現実がある。

それだからこそテスラは中国でヒットしており。テスラの先を行くSDVを中国の自動車メーカーは猛烈な勢いで開発し、実現している。

もはや車載通信モジュールの搭載、大画面のタブレットのようなディスプレイ、フルデジタルのディスプレイ式メーターパネルは常識であり、超廉価モデルでさえスマートフォンをメインにしたインフォテイメントを採用しているのが現実で、その背景には最新の電子プラットフォーム、車載OSを既に実現しているのだ。

トヨタは開発中の車載OS「アリーン」を2025年に導入計画で、ホンダも2025年に新型中・大型モデルからホンダ・ビークルOSを搭載する計画としている。そのため、ソフトウエア・エンジニア層の強化に取り組んでいるが、中国メーカーに対して3、4年の遅れは少なくない。

依然として解決できない半導体不足により計画通りの生産ができない現実に加え、新型EV、PHEVの開発、そして車載OSの開発と、為替の円安という追い風が吹いているとはいえ、現在の日本の自動車メーカーの立ち位置は厳しい状態にあるのだ。