ルノー、日産、三菱の今後の3社連合の戦略決定機関である「アライアンス オペレーティング ボード」の記者会見が2020年5月27日にオンライン方式で行なわれ、今後の新たな戦略が発表された。今週は3社揃って危機に直面している状況は打破できるのかを探ってみた。

2017年9月に発表したアライアンス戦略では2022年までに世界最大の自動車メーカー グループになることが目標とされていたが、その後、特にここ1年間で状況は激変した。

ルノーの苦境

ルノー グループの2019年通期の決算が発表された。グループ全体の売上高は555億3700万ユーロ(約6兆600億円)で前年比3.3%減と、2年連続で前年実績を下回っている。売上高の減少幅はそれほど大きくはない。

しかし最終損益は、1億4100万ユーロ(約167億円)の赤字となり、前年の黒字から10年振りの赤字に転落した。その原因は、まだ新型コロナウイルスの影響は盛り込まれておらず、中国での減速と、日産からの株式配当が大幅減となったことが主な要因だ。しかし2020年春からのヨーロッパにおける新型コロナウイルスの猛威と深刻さ、迫りくるCAFE規制の影響で今後の見通しは厳しい状況だ。

すでにルノー グループは2020年1月〜3月の業績を公表しているが、売上高は前年同期に比べ約19%ダウンしている。周知のようにヨーロッパでの新型コロナウイルスの感染拡大は3月以降ロックダウンが行なわれるなど経済活動がストップし、ルノーも政府の指令により工場も販売店もすべて閉鎖。4月以降の業績は大幅に悪化する見通しだ。

このためフランス政府はルノー グループに対して50億ユーロの融資、政府保証を行なっている。もちろん政府はグループPSAにも支援を行なう。その代わりに政府は業界に対する支援の交換条件として、生産体制、研究開発を国内にとどめる誓約を求め、ルノーとグループPSAは電動車やその他部品の国内生産を増やすことを約束させられたと伝えられている。

ルノー グループのクロチルド・デルボ暫定CEOは、これから来る危機に対して聖域なき対応を準備し、フランス国内の工場閉鎖も含めたリストラもあり得るとしている。その筆頭がアルピーヌを生産するディエップ工場だ。もちろんフランス政府がそれを許すとは思えないが、危機感に満ちた方針を掲げている。

もしルノーが好調のままであったと仮定すれば、後で述べるように赤字転落した日産、三菱を統合させることも可能だったかもしれないが、皮肉なことにルノーも赤字決算となり、今後のヨーロッパでの市場の混乱により、さらに大きなダメージを負うことは避けられそうにもない。そのため、成功例とされた3社のアライアンスは弱者連合的な意味合いが濃くなっているのだ。

重大危機に直面する日産、三菱

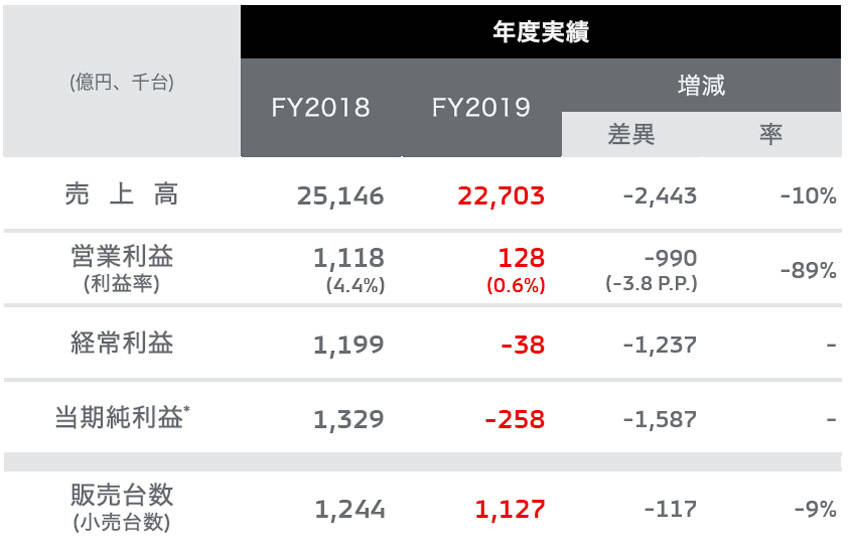

三菱自動車は5月19日に2020年3月期決算を発表し、終損益は3年振りの258億円の赤字に転落したことが明らかになった。もちろん東南アジア地域での新型コロナウイルスの影響も少し含まれているが、赤字の大きな要因は2019年からの中国での自動車販売の減速、三菱が大きく依存している東南アジアの景気低迷の影響を受け、販売台数が低下した赤字である。

そして注目の日産は5月28日の決算発表で、6712億円という巨額の赤字を発表した。赤字となるのはリーマンショックがあった2009年以来11年振りで、カルロス ゴーン前会長が日産でリバイバル プランに取り組んだ2000年の6843億円の赤字とほぼ同レベルとなっている。もっとも、すでに2019年第3四半期で営業赤字となっており、今期の赤字は事前に予想されていたが、どれほどの赤字額になるかが注目点だった。

販売実績は493万台となり、ついに500万台を下回った。日本で-10%、アメリカで-14.3%、ヨーロッパで-19.1%と軒並みダウンしており、中国のみが-1.1%減少と小幅に収まっている状態だ。売上高は9兆8800億円となり、営業利益は405億円の赤字となっている。

日産は6712億円の赤字の中で、その大半の6030億円は今後の構造改革と事業用費用の減損損失が原因とし、今後は大幅なリストラ、工場閉鎖を行ない、過剰生産体制を改めるとしている。また現状で流動性キャッシュは3兆円プラスアルファを持っており、当面の運転資金の不安はないことを強調している。

ヨーロッパではイギリスのサンダーランド工場を存続することを決める一方で、スペインのバルセロナ工場は閉鎖の方針としている。ただしスペイン政府や労働者は大反発することは必至で、工場閉鎖に向けての交渉は難航しそうだ。

これ以外にインドネシア工場も閉鎖を決めており、アジアではタイ工場に集約する方向だが、ダットサン ブランドの行方も怪しくなっている。その他にアメリカ工場の生産ラインの縮小も行なわれ、グローバルで従来の年間720万台の生産体制を540万台にまで縮小することにしている。したがって、従業員も世界規模で2万人以上のリストラが想定されている。

そして車種ラインアップは、2023年までに現行の69モデルから55モデル以下に、車種の20%を削減するとしている。ラインアップとしてはC、Dセグメント、EVモデル ラインアップ、そしてスポーツカー(スカイラインGT、GT-R、フェアレディZ)に絞るとしている。そのためマーチやノートなどBセグメントの車種はルノーの開発に依存することになる。

そして重点市場は、日本、中国、アメリカとし、その他の地域はアライアンスに依存することで、再建を図るとしている。採算の取れない韓国市場からの撤退も決めている。

ただ、日産は中国では堅調ではあるものの、最大のアメリカ市場でのブランド価値の低下、販売力の低下傾向はここ数年来継続しており、いつの時点で歯止めがかかるのかは見えていない。アメリカではブランド力の回復を賭けて、2023年までに5車種以上のSUV、ピックアップトラックを投入する計画としている。

同様に日本市場でも販売低下も続いており、近日中にCセグメントのe-POWERを搭載したSUV「キックス」、秋にはEVのSUV「アリア」を投入するが、この日本での販売回復はまだまだ道は遠いという状態だ。

この日産の経営悪化の状況は、新型コロナウイルス感染拡大以前の事業の低迷、つまりクルマ販売の低下によるところが大きいのだが、2020年はさらに中国を除く世界各地の新型コロナウイルスによる影響が大きく加わり、経営にダメージを与えている。また新型コロナウイルスの影響が収まった時点でも、販売状況が改善できるとは安易に考えることはできないといえる。

このような状態のため、3社のアライアンスは一体どうなるのか。

アライアンスの新たな方向性

今回の「アライアンス オペレーティング ボード」は、3社の生き残りをかけた戦略となった。その前提となるのは、かつてのような販売台数の追求ではなく、収益の確保であり、そのための新たな枠組みが求められた。

「アライアンス オペレーティング ボード」は、ルノーの会長と3社のCEOの4人で構成されるている。議長を務めるルノー グループのジャン ドミニク スナール会長は徹底した効率性、競争力の向上を目指すと発表した。そして従来のような大きなアライアンス事業の枠組みをより具体的な枠組みに変更することを明らかにした。

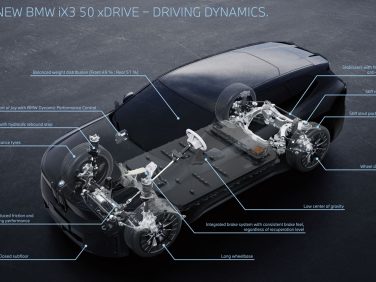

具合的には従来の共通プラットフォーム(CMF)の適用は全体の39%程度だったが、CMFと電気自動車用の新プラットフォーム(CMF-E:新型アリアから採用)を使うことで2024年までに3社で共通プラットフォームの採用を大幅拡大する。

ただ、プラットフォームの共用化だけではコスト削減効果は40%程度に留まるため、さらに踏み込んでモジュールをプラットフォームからアッパーボディにまで拡大させるとしている。それによりモデルに対する投資の3分の2をカバーできるという。

つまり、今後のアライアンスでは、プラットフォームだけでなく主要アッパーボディも共通モジュール化させることになる。これはわかりやすくいうと、日本における軽自動車の日産デイズと三菱のeKワゴン/クロスの関係を考えればよいだろう。

この手法を、ルノー、日産、三菱の多くの車種に拡大採用するわけだ。

ルノーがA/Bセグメントのクルマを開発

そのために、そのセグメントを担当する会社がメインで開発するクルマがリーダー車両となり、それをベースに他社が味付けしたシスターカー(フォロワー車両)を設定して販売することになる。メインの開発はリーダー企業が担当し、フォロワー企業がそれをサポートするという関係になる。さらに、生産に関してはリーダー企業にこだわらず、競争力の高い工場で行なうことにするというのだ。

このリーダーとフォロワーという枠組は電気自動車にも適用され、日産が2020年後半に投入するアリアのEV専用の新プラットフォームがCセグメントのEVのベースとなり、日産の運転支援システムなどの技術も日産がリーダーとなる。一方、Bセグメント用のハイブリッド パワートレーンはルノーが担当する。またコネクテッド技術などはすべてルノーが担当する。

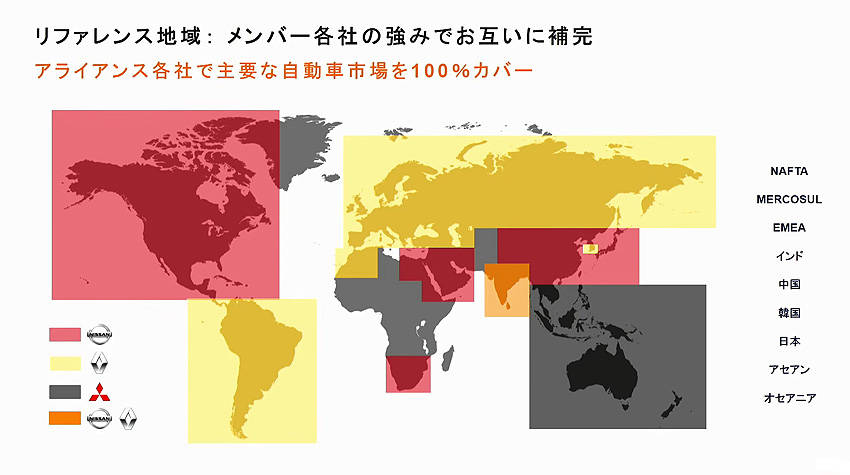

また新アライアンスでは各社の重点市場地域を明確にし、ルノーはヨーロッパ、ロシア、中南米、北アフリカ担当。日産は日本、中国、北アメリカ、そして三菱は東南アジアとオセアニアを担当する。

セグメント別では、A/Bセグメント(Bセグメントの電動パワートレーンも含む)はルノーが開発を担当し、商用バンもルノーが担当する。日産はCセグメント、Dセグメント担当する。つまり、日産、三菱のBセグメント以下はすべてルノーがメインで開発され、マーチやミラージュ、BセグメントのSUVなどもルノーが開発することになる。またCセグメント以上のPHEVに関しては三菱が担当することになる。

このように各社のアライアンスの効率化を図ることで3社の合計モデル数は20%削減でき、モデルの半分近くがリーダーとフォロワーの枠組で開発、生産することで、1台当たりのコストを2022年以降から大きく削減できるとしている。

こうした3社アライアンスの新たな戦略は、明らかにルノーのスナール会長がリードし、日産が合意することで成立したように見える。しかし、いずれにしてもこの新戦略のポイントは、今後3年間程度で明確な効果を上げなければならず、その上に日産の販売低下に歯止めがかからなければ3社の将来は一層厳しくなると見られる。まさに時間との競争が開始されたということができる。