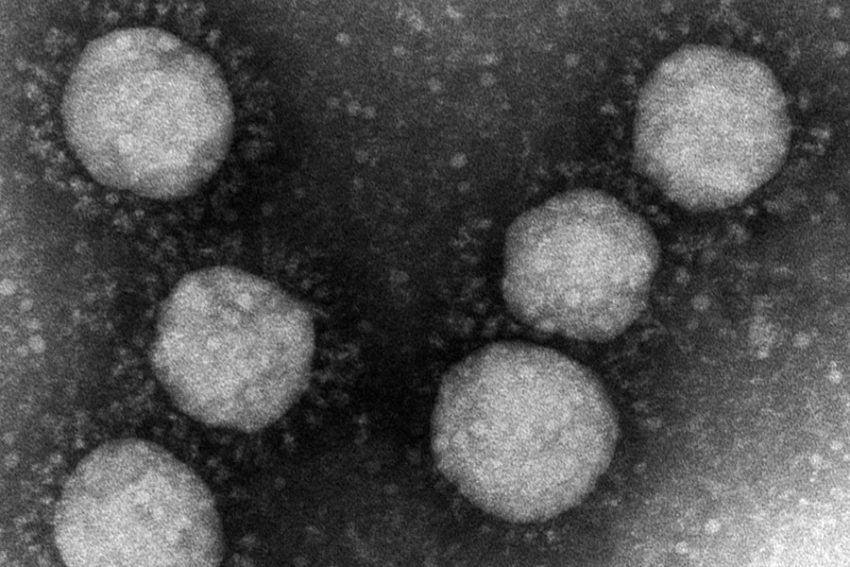

自動車メーカー各社の2020年度(2020年4月~2021年3月)の決算が5月中旬に出揃った。2020年度は新型コロナウイルスの感染拡大による緊急事態宣言から始まり、その後は世界各国で都市部のロックダウンが続々と行なわれた。自動車メーカーは20%~30%の販売ダウン、工場の停止という事態になり、先行きは真っ暗という状態からのスタートとなった。

しかし世界的に見れば、巨大市場の中国だけは2020年4月末頃に感染拡大を抑え込み、5月以降は世界で唯一毎月10%近い販売拡大を継続。中国市場で販売シェアの高い自動車メーカーは完全に中国頼みというのが現実になった。

その他の国は、感染拡大から終息傾向を経て、その後は第2波、第3波が到来する中で、営業活動、生産活動は継続されており、結果的に自動車メーカーにとっては第3四半期以降は業績をリカバリーすることができている。

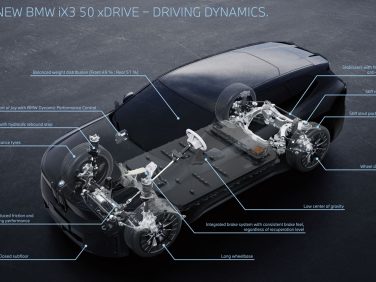

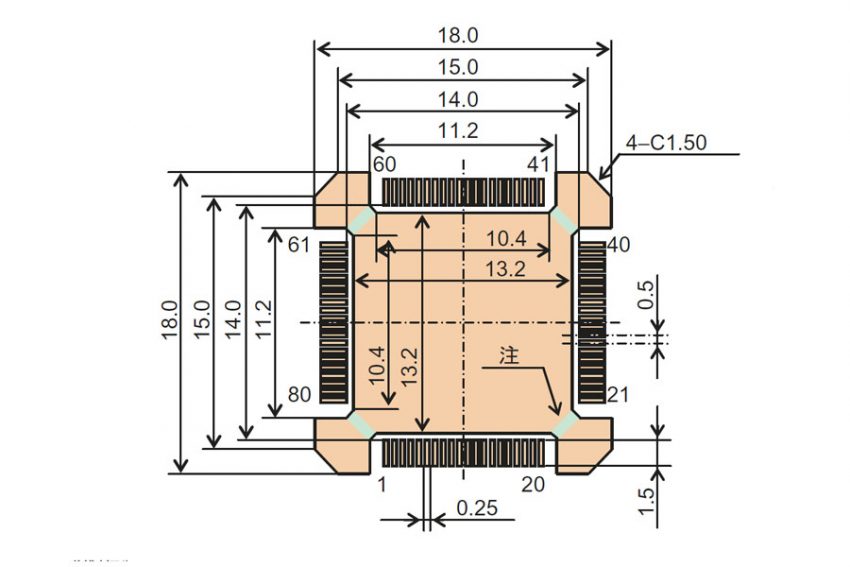

その一方で、自動車業界にとっては第3四半期以降は、自動車用の原材料の値上がり、半導体の供給不足という想定を超えた事態が発生。特にECUの根幹部品となる半導体の供給不足により、例えばホンダは10万台規模の減産、生産調整となっている。

現時点で、ヨーロッパ、アメリカはワクチン接種が普及しつつあり、新型コロナウイルスの感染拡大は終息しつつあるように見えるが、一方でインドでは3度目の爆発的な感染拡大が進むなど、まだ世界の状況は予断を許さないまま、各自動車メーカーは来期2021年度の決算見通しにおいて、ほぼ2019年度レベルの業績と見込んでいる。

半導体の供給不足は、民生用の半導体需要が高まる一方で、民生用よりはるかに高い耐久・信頼性が求められ、その割に低価格が求められる自動車用半導体の優先順位が下がった結果とされている。

この半導体不足の情報をいち早くキャッチしたトヨタだけは影響を最小限に抑えることができ、その他の日本のメーカー、アメリカのメーカーは影響が大きい。最も影響が少ないといわれていたトヨタも、ついに在庫切れして6月には生産調整を行なう事態に陥っている。

さらに、電動化を加速せざるを得ないタイミングも重なり、先行きには不安感がつきまとっているのが実感である。

トヨタ

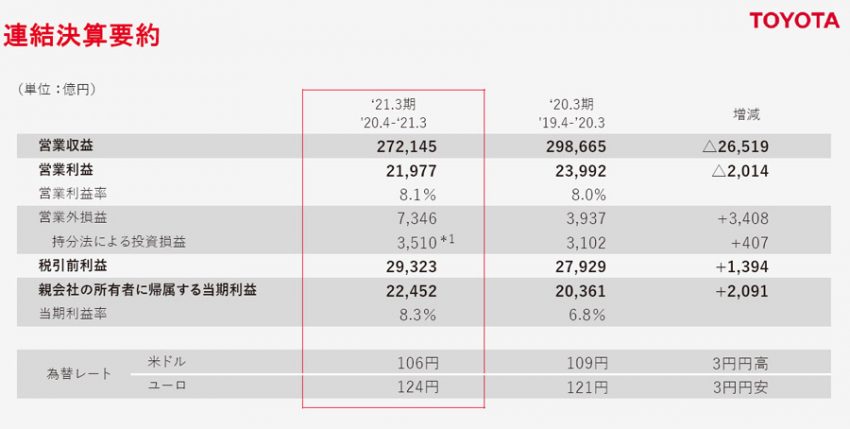

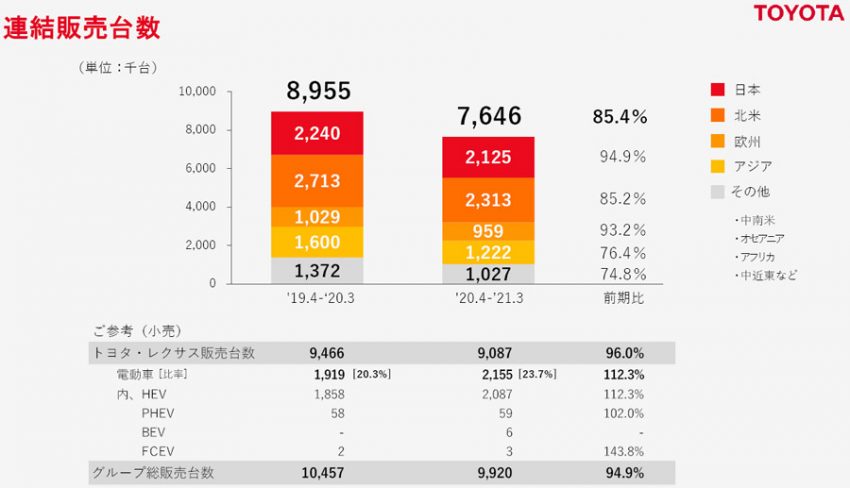

通期の連結販売台数は、トヨタ・グループ(トヨタ・ダイハツ・日野)で前期比85.4%の764万6000台、トヨタ・レクサスの合計販売台数は、前期比96.0%の908万7000台となった。

前半では各地域で感染拡大の影響により大きく沈み込んだが、後半で巻き返し、特にアメリカ、中国での挽回が大きく貢献している。だが、日本、ヨーロッパ、その他地域ではマイナスとなり、挽回するまでには至らなかった。

決算は、営業収益が27兆2145億円(前期比2兆6519億円減)、営業利益2兆1977億円(同2014億円減)で、減収減益となっている。高収益を達成できたのは総原価改善によって損益分岐台数を落とせたことと、東日本大震災の以後のサプライチェーンに対する見直しや在庫保有の拡大による成果がある。そして販売台数減少にもかかわらず、営業利益率が若干ながら伸長している主因は営業外利益の大幅増で、クレジット損失引当金の減少などの対策やトヨタの金融事業などの功績と言えよう。

2021年度業績の見通しは、販売台数は13.8%増の870万台、売上高は30兆円、営業利益は2兆5000億円としている。

決算発表会の恒例となっている第2部は、今回豊田章男社長は出席せず、デジタル責任者でウーブン・プラネット・ホールディングスのジェームス・カフナーCEO、トヨタの技術責任者の前田昌彦氏、生産責任者の岡田政道氏らが出席し、2050年までにカーボンユートラルを実現することをアピールした。

電動化戦略に関しては、従来どおりハイブリッド、PHEV、EV、HCVというフルラインアップ体制を維持するとしている。ただ一方で、今後のバッテリー戦略に関しては現状で必要なバッテリー容量の合計6GWhが2030年には180GWhが必要になるとし、そのための生産技術、パートナーとの連携を強化するとしているが、例えばアメリカにおいてバッテリー供給元が決定されていないなど、バッテリー戦略は現時点で不明確なところが不安材料となっている。

ホンダ

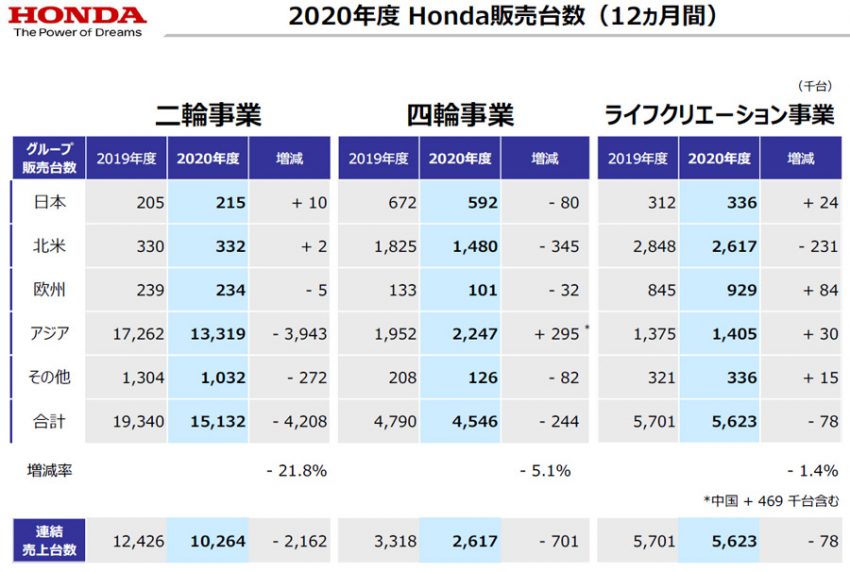

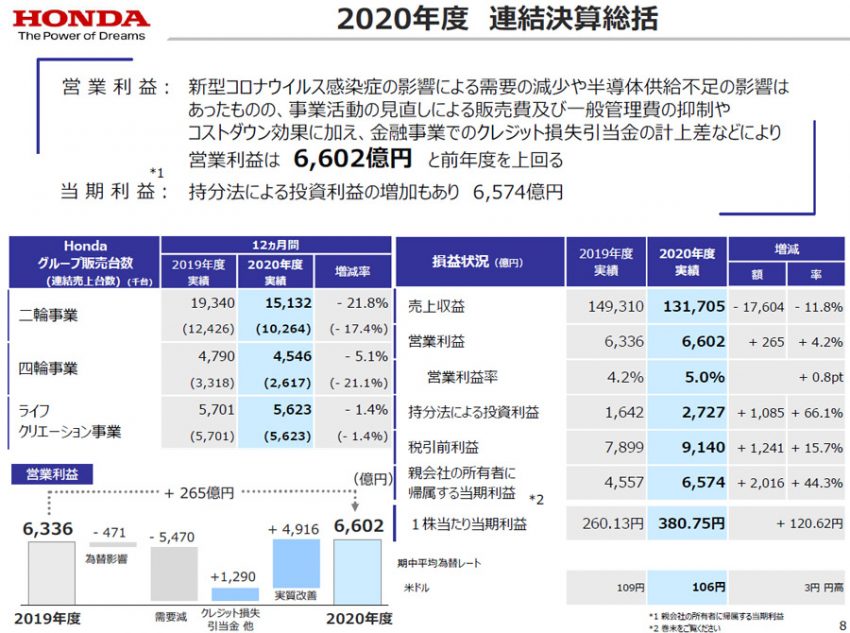

ホンダの2020年3月期の決算は売上高は13兆1705億円(前年度比-11.8%)、営業利益は6602億円(前年度比+4.2%)、税引前利益9140億円(前年度比+15.7%)で、減収増益という結果になった。

当然ながら新型コロナウイルス感染症の影響による需要・生産の減少はあったが、販売費や一般管理費の抑制、コストダウン効果に加え、金融事業でのクレジット損失引当金の見直しなどにより、営業利益は6602億円と前年度を上まわっている。トヨタと同様に1000億円レベルという巨額のクレジット損失引当金を減少させたことでの増益などが反映されている。

販売については、合計455万台で、前年比-5.1%となっている。しかし昨年夏以降の中国市場での大幅な回復が特長で、前年比125%増と販売台数はなんと過去最高を記録しており、他の市場では減少しているのに対し、絶好調を維持している。

一方で、営業利益率は2輪、4輪など全事業平均で5.0%だが、4輪部門は1%台と相変わらず低収益構造となっている。倉石副社長は、イギリス、トルコ工場の閉鎖、狭山工場の寄居工場への生産移管など生産体制の見直し、車両価格の値上げ、その他業務の効率化などの構造改革により改善して行くとしている。

2021年度の見通しは、4輪事業では半導体供給不足の懸念などはあるものの、市場の回復や新機種の投入効果などにより、45万台の増加となる500万台を見込んでおり、営業利益は2020年度と同レベルの6000億円を見込む。

一方で、原材料の高騰、半導体不足による減産の影響は不安要素で、半導体不足は夏頃までは続くとの予想から、生産調整を行なわざるを得ないことが予想される。

しかし先日の三部社長が発表したように2040年までに全販売モデルをEV、FCVとする方針のもと、今後は年間1兆円近い投資を見込んでいる。電動化に伴う大きな問題であるバッテリーについては、中国市場では地元のCATL、アメリカについてはGM(アルティウム・バッテリー)を採用する方針は既定路線で、トヨタよりは明確ということができる。

日産

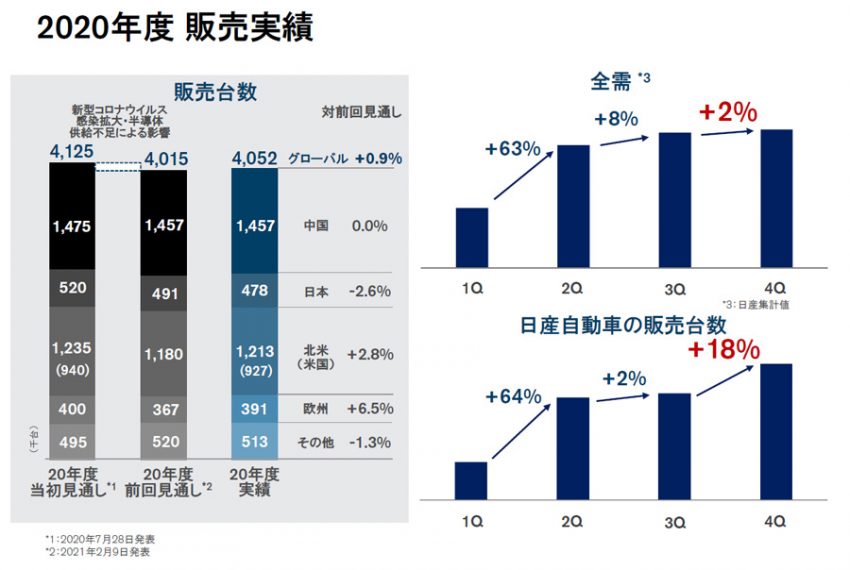

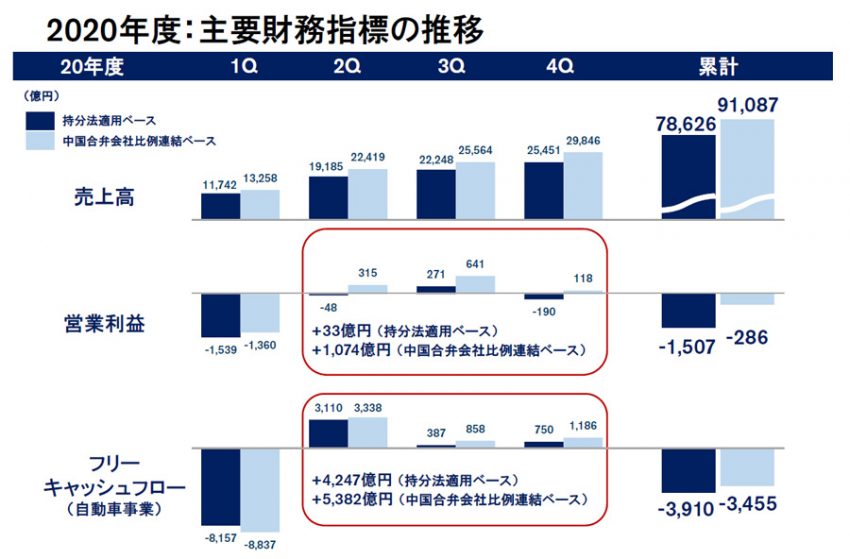

日産の2020年度決算は、売上高は前年からさらに2兆円(-20%)減少し7兆8600億円、営業利益は1100億円減少し1507億円の赤字となった。新型コロナ感染拡大で大きな落ち込みを見せた第1四半期(4-6月)以降、営業利益は回復したものの損益ゼロあたりで推移し、第1四半期の損失を取り返すには至らなかった。販売台数は405万台で、特に好況の中国市場での伸びが失われているのが問題点だ。

2021年度の販売台数は前年比8.6%増の440万台を見込み、業績見通しは売上高9兆1000億円、営業損益はゼロ、純損失600億円としている。

アシュワニ・グプタCOOは、生産、商品の最適化、マーケット、商品、投入技術の選択と集中、将来への投資の継続という構造改革が進んでいることを強調。

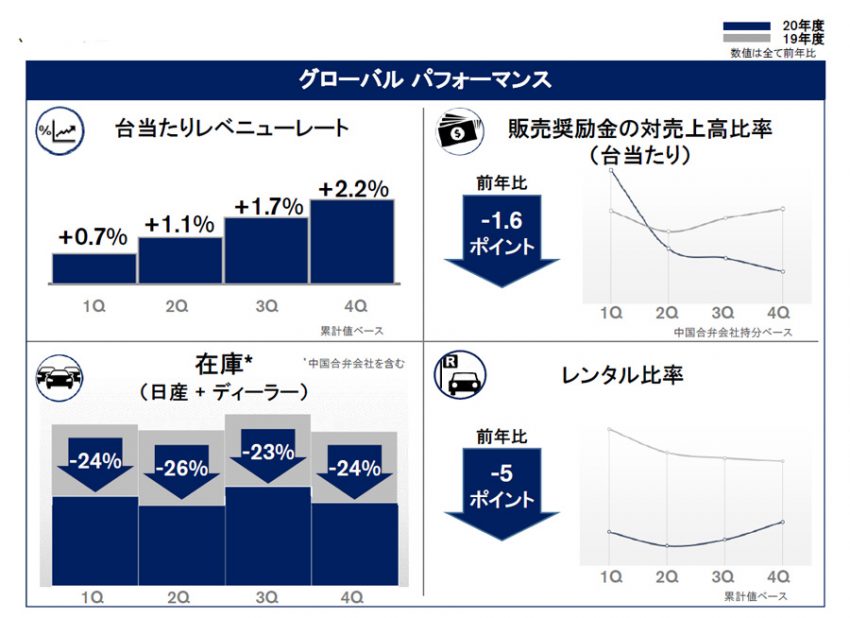

生産体制は3直から2直体制への移行、スペイン、インドネシア工場の閉鎖、車種は65車種から55車種への縮小など、最適化で3500億円以上のコストを削減し、一方で販売の質の向上を進め、1台あたりの利益向上、販売奨励金の縮小、在庫の圧縮、レンタカー販売の縮小などを展開しており、特に問題の多いアメリカ市場では台あたり価格のアップと販売奨励金の低減が実現していることをアピールした。

また2021年度は、中国市場への「エクストレイル」の投入、グローバル市場に向けての電動4WD「アリア」、そして新型フェアレディZの投入など、新型車によるブランドイメージの向上を目指しているが、原材料のアップ、半導体不足の影響がどの程度のしかかるのか、先が見通せない状況が想定される。

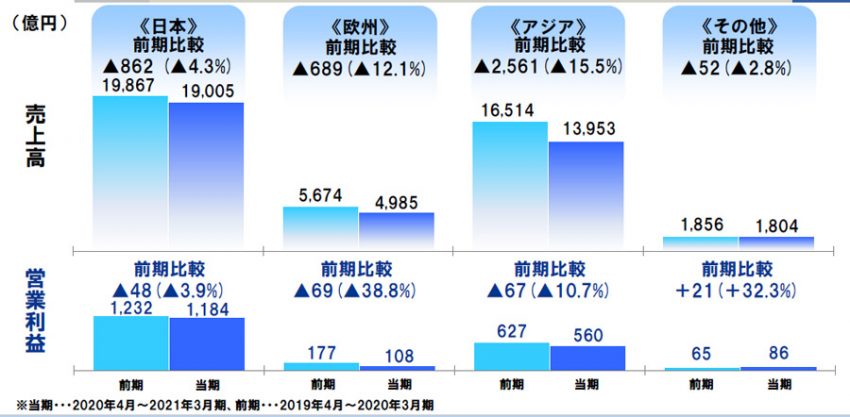

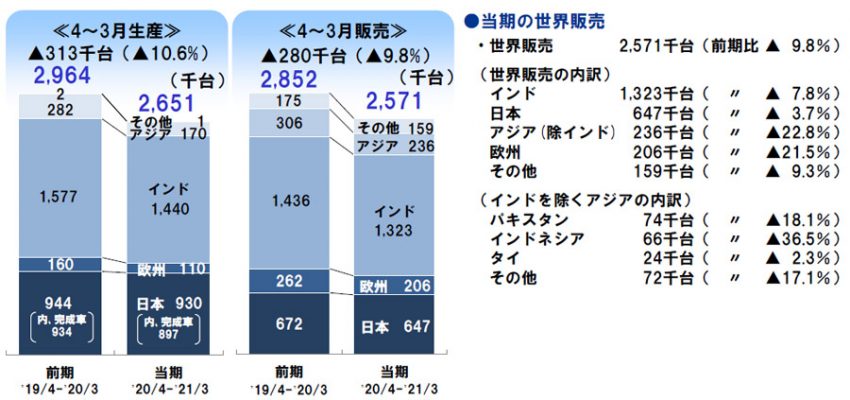

スズキ

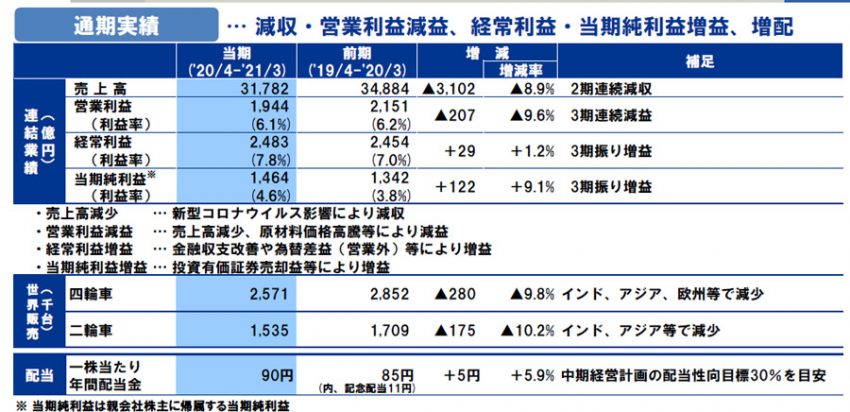

スズキの2020年度の業績は、売上高3兆1782億円で、前期比-8.9%となった。営業利益は1944億円で前期比は-9.6%。しかし利益率は6.1%と十分に評価すべき状態にある。

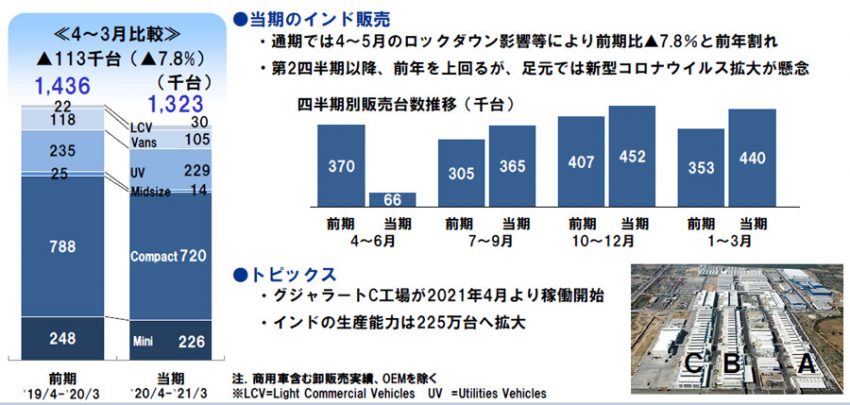

4輪販売台数は265万台で、前期比-10.6%主力市場のインドでは143万台から-7.8%となる132万台に減少している。全市場で見るとインド以外のアジア市場が-22.8%、ヨーロッパが-21.5%と落ち込みが大きく、日本などは落ち込みは小幅であった。

売上高減少、原材料価格高騰などにより減益ではあるが、経常利益に関しては金融収支改善や為替差益(営業外)などによりわずかに対前期比で増益としている。

スズキにとって主力市場のインドで、前期は1兆500億円を超える売上であったのに対し、9157億円に減少しているのが響いている。もっとも第2四半期まではインドはロックダウンにより工場も販売店も停止しており、そして後半には市場が復活、危機的状況は脱することができている。

また2021年度はさらなる回復が期待され、インド・グジャラートC工場が稼働を開始し、インドでの生産能力は年間225万台に達している。ところが、4月以降に再び感染爆発状態となるなど先が読めない状態に陥っている。そのためスズキは、2021年業績の見通しは、未定としている。

スバル

スバルの通期決算は売上高2兆8302億円(-15.4%)、営業利益は前期比51.3%減の1025億円となった。

販売台数は、グローバルで86万台。前期に比べ17万台ほど減少している。市場別でみると、日本は登録車が8万2000台、軽自動車が2万台、アメリカは前期比9万台減少し61万台となっている。アメリカ、日本ともに販売台数の減少は20%と落ち込みは大きい。

スバルにとって第1四半期~第2四半期の生産の停止や販売減少は大きく、第3四半期以降はアメリカ市場での回復により前期の減少をカバーできるという期待があった。だが、第3四半期の後半から半導体供給不足に陥り、国内工場、アメリカ工場ともに減産を余儀なくされている。

2021年度の業績見通しは、販売台数100万台、売上高3兆3000億円、営業収益2000億円とし、新型コロナ感染前のレベルに回復するとしている。

とはいえ、スバルにとっては日本の群馬工場でもアメリカ工場でも半導体不足による減産を強いられており、これがいつまで続くかという予想が立てにくい状況。それに加えて鉄鋼などの原材料の価格アップもいつまで続くのか読み切るのは難しい。

アメリカでの販売については、販売奨励金のさらなる低減、販売見通しは好調を維持すると見られるだけに、半導体不足と原材料の価格動向が最も気になるところだろう。

マツダ

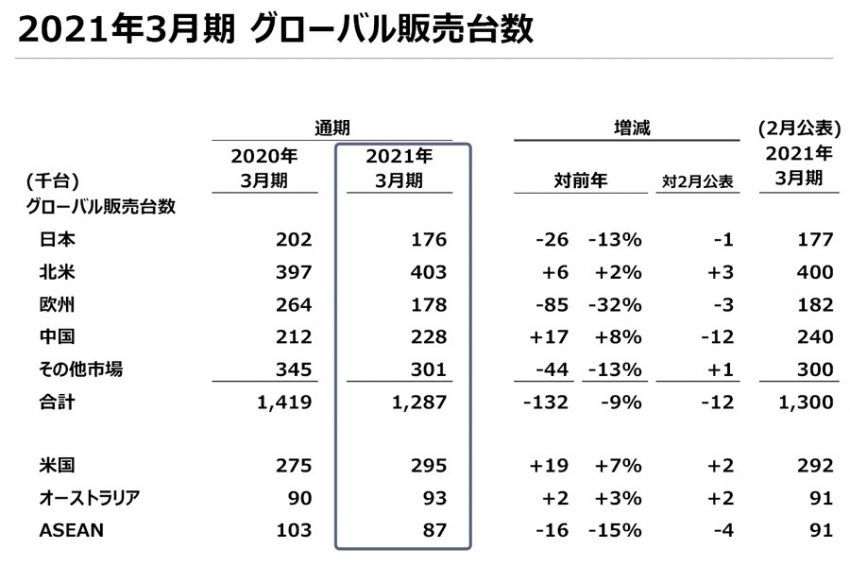

マツダは5月14日の決算発表を前に、5月12日に通期業績予想の修正を発表した。その修正内容は、売上高は予想値より180億円減少となる2兆8820億円とし、営業利益予想はゼロに対して88億円の黒字としている。つまり減収にも関わらず営業利益をプラスにしたのは為替の好転、コスト改善や固定費削減効果によるものとしている。

そして発表した決算内容は、売上高は2兆8821億円(前年比16%減)、営業利益88億円(同80%減)、当期純損失317億円。

グローバル販売台数は、対前年9%減の128万7000台で、好調な米国やオーストラリアは市場の平均を上まわる販売を達成し、前年よりも販売台数が多くなっている。一方で、ヨーロッパやアセアンは新型コロナウイルスの影響が下期以降も継続し、前年を下まわる台数になった。

アメリカ市場は+2%となる40万3000台を販売し、もう一つの重要市場の中国では22万8000台で+8%という結果。アメリカ市場の販売増は驚異的であり、一方の中国も出遅れてはいたものの、市場の活況を考えると今後も好調が予想される。

日本市場は-13%の17万6000台は想定された範囲内だが、ヨーロッパは17万8000台で-32%と大きく落ち込んだ。

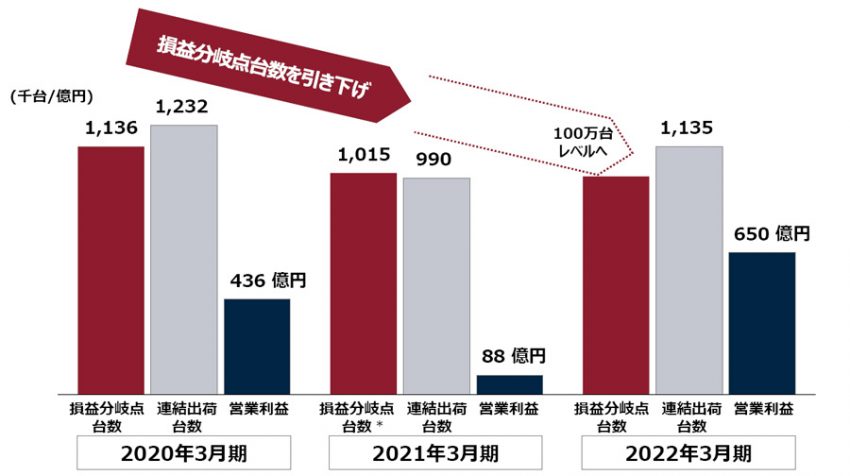

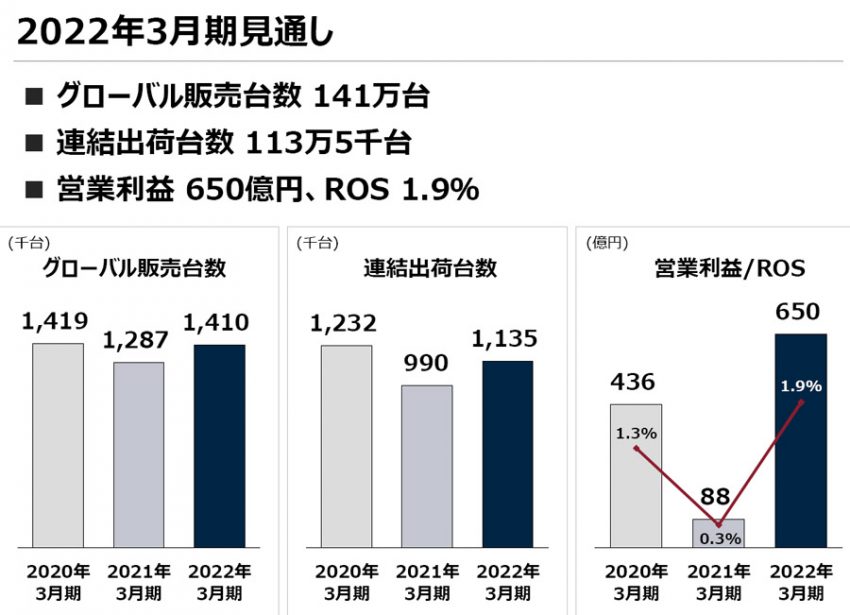

現状、損益分岐となる販売台数は110万台~101万台という高コスト体質であり、出荷台数が100万台を切れば赤字とならざるを得ない。そのため、構造改革により大幅に損益分岐点台数を引き下げる必要があるが、とりあえず今期は、出荷台数を新型コロナ前の113万台以上とし、損益分岐点台数を100万台程度に抑え込み、営業利益650億円を見込むとしている。

今期の業績見通しは、グローバル販売台数は141万台、売上高は3兆4000億円を目指し、営業利益は650億円としているが、これが達成できたとしても営業利益率は1.9%である。なおこの見通しは半導体不足、原材料費の高騰を織り込んだ上での見通しとされている。

またマツダにとって課題の電動化戦略やカーボンニュートラル実現に向けての方向性などについては、現在具体化させる途中段階で、適切な時期に改めて説明の機会を設けるとしている。

三菱

三菱の決算で売上高は、得意としているアセアン市場の回復が遅れたため厳しい状況が続き、第3四半期より徐々に回復をしたものの売上高は1兆4555億円で前年-8148億円(前年比36%減)、営業赤字は953億円、経常赤字は1052億円となっている。

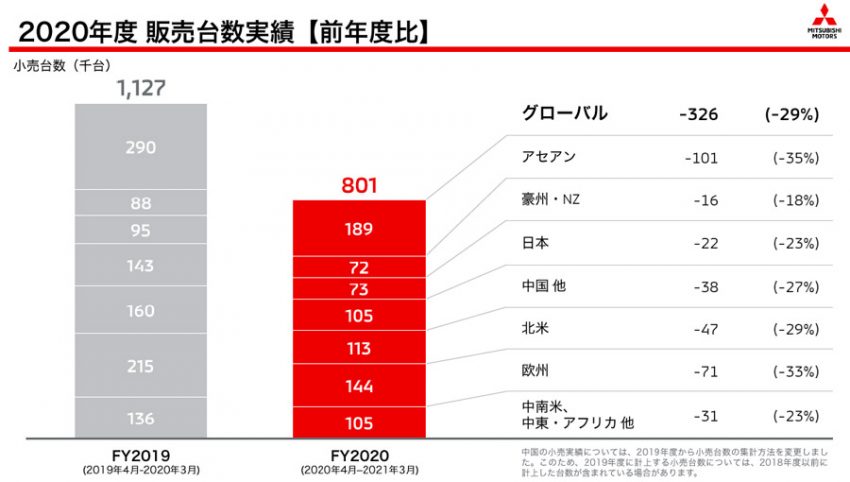

販売は、主力地域のアセアン市場をはじめ全体的に回復が見られず、引き続き厳しい状況が続いている。販売台数は、80万1000台となり前年度比29%減となっている。実際、売上高でもアセアン市場が-514億円と突出している。

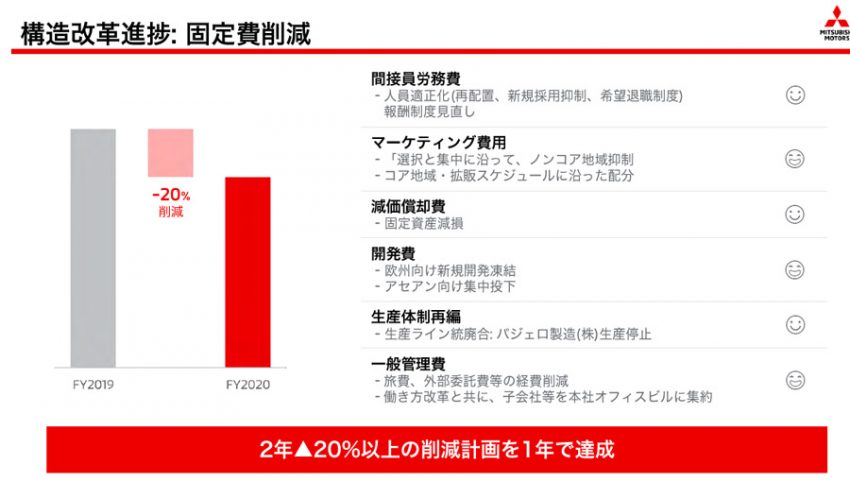

三菱も構造改革に取り組んでいる過程にあるが、2021年度の業績見通しでの販売台数は95万7000台(+19%)、売上高2兆600億円(+42%)、営業利益300億円を見込んでいる。

三菱にとって幸いなのは、電動化戦略が奏功していることで、今年は新型アウトランダーPHEVの投入や、日産/ルノー/三菱アライアンスでのPHEVプラットフォームの共用化などが期待される。また構造改革の一環として、排ガス規制非対応車の廃止、ヨーロッパ向け車両の新規開発凍結などにより効率化を図っている。

そして2030年までに全車種に電動化モデルを設定し、電動化比率50%以上とすることを目標としており、PHEV、EVの経験が深い三菱は他メーカーよりアドバンテージを持っているといえる。

また、今後の電動化車両の拡大と合わせ、三菱ブランドを強化するためにスポーツブランドである「ラリーアート」のブランドを復活させることも注目に値しよう。