世界で新型コロナウイルス感染が拡大し、アメリカは感染拡大の一途ををたどっている。そして、ヨーロッパでは第1波を上回るペースで第2波感染が広がっている。こうした世界規模での感染拡大が長期化する中で、日本の自動車メーカーの第2四半期決算から、現在の企業状況を観測した第2弾をお届けしよう。今回は前回で採り上げたトヨタ、ホンダ、スバルに続く後編となる。

関連記事:Withコロナで先行き不透明 各自動車メーカーの第2四半期決算を見る1/2

日産

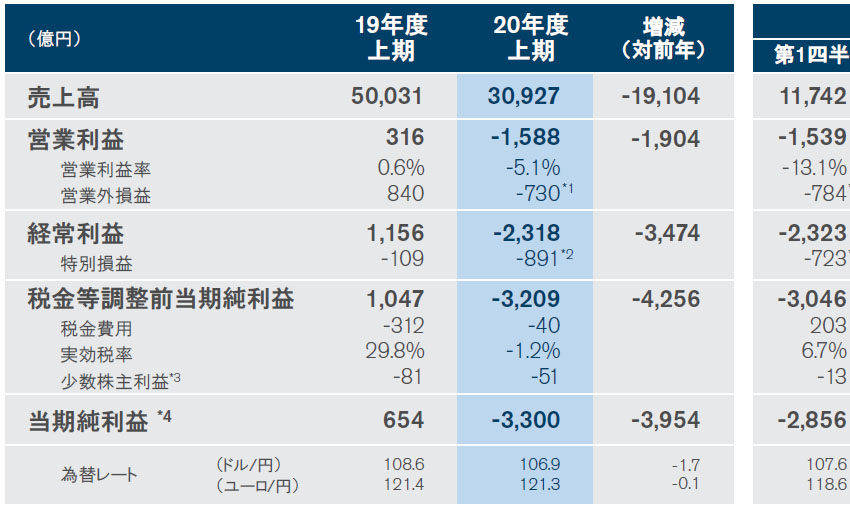

日産の第2四半期を含む上期の連結売上高は3兆927億円、連結営業利益は1588億円の赤字、当期純損失は3300億円となっている。また第2四半期3か月の連結売上高は1兆9185億円、連結営業利益は48億円の赤字、当期純損失は444億円となっている。

決算発表会では、新型コロナウイルス感染症による影響を受けたグローバル需要の減少により販売台数が大幅に減少したものの、販売の質の向上や固定費の削減により、販売台数減による影響を抑え、赤字幅を減少させることができたとしている。

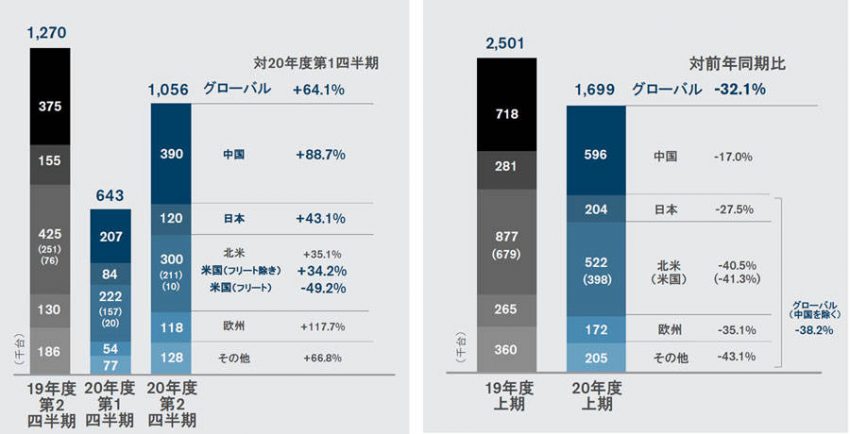

第2四半期の販売実績は、全体では105万6000台(対前年比64.1%)となり、中国が39万台(同88.7%)、日本が12万台(同43.1%)、アメリカが30万台(同35.1%)、ヨーロッパが11万8000台(同111.7%)、その他地域が12万8000台(同66.8%)となった。

日産はコアマーケットをアメリカ、中国、日本に絞っているが、アメリカはブランド価値の再構築、販売網の再建、フリート販売を抑制するなど、構造改革を行なっている最中で、当然これらは時間がかかり、苦しい状況が続いているわけだ。そうした中、9月から発売した新型ローグが好評であることは唯一の好材料だ。

一方中国では、市場は好転しているが、日産車の伸びが市場全体の伸びよりは低いことと、日本市場の低調が数字の足かせになっている。

今年度の業績見通しは、連結売上高は7兆9400億円、営業損失は当初見通しから1300億円改善したものの3400億円の赤字としている。もし3期連続の赤字ともなれば企業価値は一段と低下するので、2022年が節目の年となるだろう。

業績見通しの増減要因は、販売台数が前回見通し比2.1%増の見通し。販売台数は前年比15.5%減の416万5000台に変更し、前回の年間見通しから1%ながら上方修正している。

アシュワニ・グプタCOOは、現状は中国では前年を超え、アメリカでは前年並みになったものの、日本国内では未だに前年に届いていないと説明。生産台数は9月の段階は前年の87%にまで回復し、12月には100%を超える見込みという見通しを語った。

だが、いずれにしても生産規模を縮小しならグローバルで競争力の回復、収益の確保という日産の再建のためには、新型「ルークス」(日本)、「キックスe-Power」(日本/タイ)、「セントラ」(メキシコ)、「ローグ」(アメリカその他)、「ナバラ」(アメリカ)、「マグナイト」(インド)など新型モデル群の成功なくしてはありえない状況となっている。日産は、12月に日本市場にようやく新型「ノート」を投入する。

スズキ

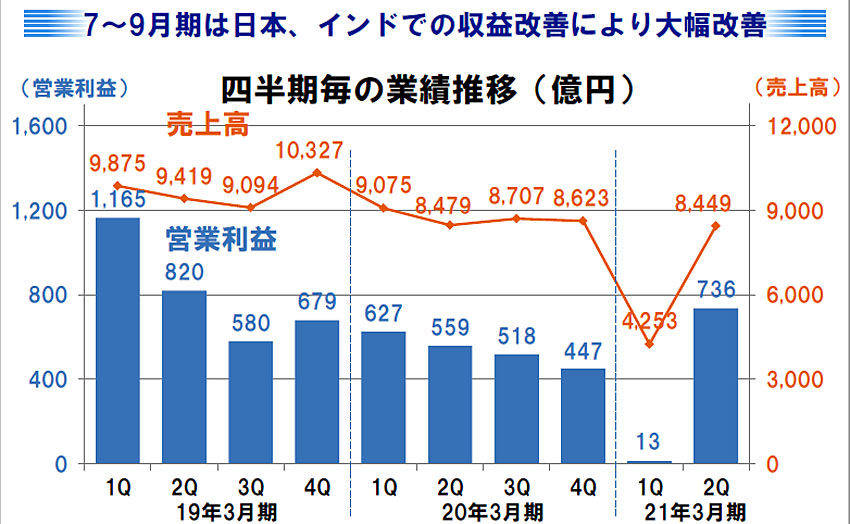

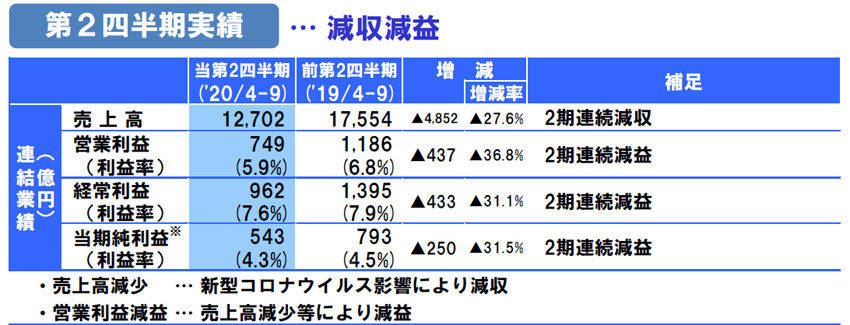

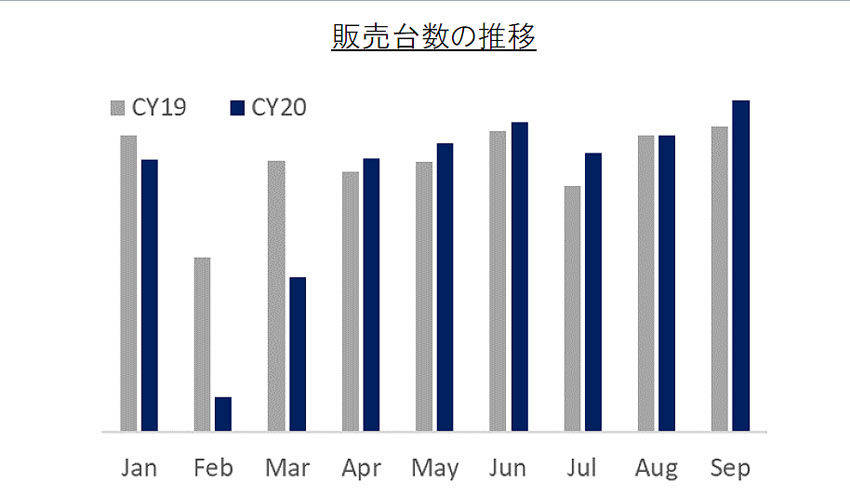

スズキの第2四半期(4~9月期)決算は、営業利益が前年同期比37%減とはいえ749億円の黒字となった。四輪車グローバル販売は32%減の96万6000台となったが、7~9月期は5%の増加と前年を上回ることができたのだ。

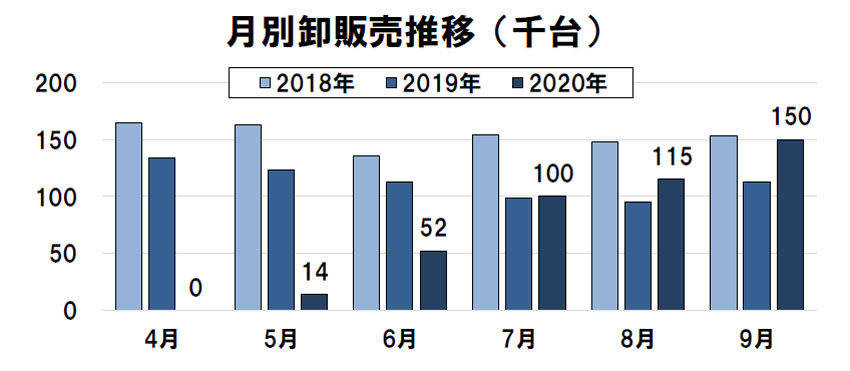

インドが最大の市場となっているスズキだが、新型コロナウイルス感染の勢いが強まったインドは4月から工場、店舗などの営業が全面禁止された。その結果、スズキのインドにおける4月の生産台数0台、販売台数0台という空前の危機的に状況に追い込まれている。

しかし、感染拡大はそれほど終息してはいない状況ながら、6月頃からインドの経済活動は再開され、自動車販売市場は8~9月期は20%増と大幅な回復を見せている。

7月の時点では生産は前年同月比26.4%減、販売は3.9%減であったが、8月の生産は8%減となった。だが販売は14.2%増と反転。9月には生産は16.2%増、販売は26.5%増と急激に市場は拡大している。ちなみに第2四半期以降の10月は生産が31.7%増、販売は14.2%増とさらに加速している。

このためスズキは7~9月期は20%増と大幅な回復を見せた。生産が回復してきた日本も7~9月期は6%のプラスに転じている。そのため7~9月期の営業利益は32%の増益となっている。

スズキは、第2四半期の営業減益は、販売の減少と原材料費の上昇分が1470億円に達し、さらに為替もインドルピーやユーロなど、全通貨に対して円高となったこともマイナス要因となっている。

4月~5月段階でのインド事業の見通しが立たなかったため、発表を控えてきた通期の業績予想は、今回公表した。

売上高は14%減となる3兆円の見通しで、営業利益は前期比26%減の1600億円、純利益は18%減の1100億円としているが、黒字を確保し、営業利益率もこの状況下で3.7%としている。

そして生産力増強のために2020年4月に操業開始予定だったグジャラートC工場は1年遅れで2021年春に操業が開始が決定している。インドの感染状況は9月中旬をピークに下降傾向にある。第2波の襲来も予想されるものの、スズキの生産、販売体制は順調に推移しているということができよう。

マツダ

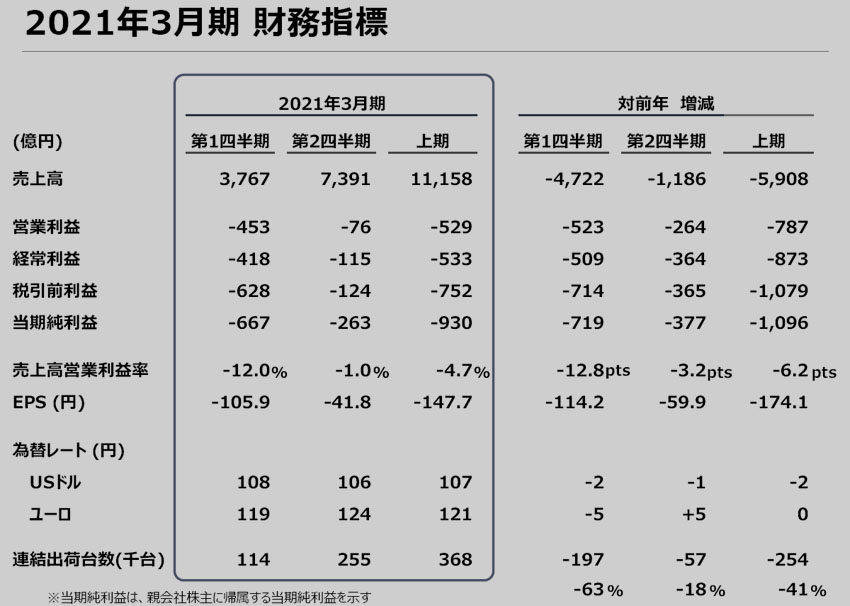

マツダの第2四半期(4~9月期)決算は、パンデミックの影響で、営業損益が529億円の赤字(前年同期は258億円の黒字)となった。しかしアメリカ市場での販売の回復など、7~9月期は改善傾向にある。

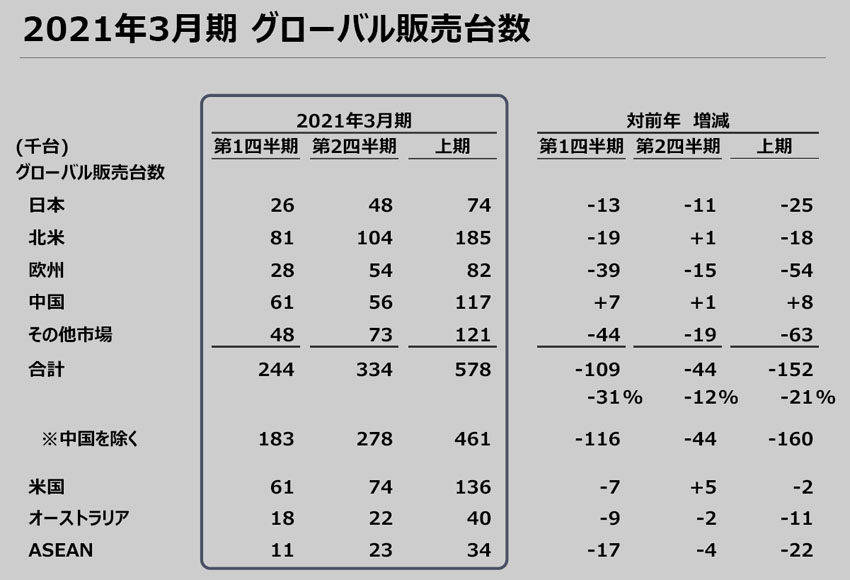

第2四半期のグローバル販売は21%減の57万8000台で、業界の平均レベルに回復。アメリカ市場は1%減の13万6000台で、進行中の販売網の強化策が効果を発揮している。また、販売活動の復帰が早かった中国市場は、7%増の11万7000台と唯一増加した市場となっている。日本市場は25%減の7万4000台となっている。

営業利益の減益要因は、出荷台数や部品販売の減少による影響が1336億円、さらに為替が円高になったことも影響している。一方好転材料として、販売促進費の抑制や固定費その他で494億円の改善を行なっている。売上高は35%減の1兆1158億円、純損益は930億円の赤字だ。

通期業績予想は、10月以降の下期に黒字に転じると予想している。だが大幅な好転は見込めず、営業損益が400億円の赤字、純損益は900億円の赤字という厳しい数値を据え置いている。グローバルでの販売計画は、アメリカ市場では上方修正する一方、中国市場を下方修正する状況で、総生産台数の見通しは前期比8%減の130万台としている。

つまりアメリカ市場では拡大傾向にある一方で、最も活況のある中国での販売が低下しているため、大幅な上方修正の傾向にはならなかった。

そのため、2019年11月に公表した19年度から24年度までの6か年中期計画は1年先伸ばしすることを発表し、最終年度を25年度とする新計画を発表。この中期経営計画では売上高約4兆5000億円、売上高営業利益率5%、グローバル販売台数約180万台という目標は据え置きつつ、達成期限を1年延長した。

新中期経営計画の下で、電動化に関してはトヨタとの協業をより強化することを発表し、今後ヨーロッパでヤリス・ハイブリッドのOEM調達を始め、アメリカ市場、中国市場ではトヨタ ハイブリッドを搭載したニューモデルの導入を行なうことにしている。

そして、新たに損益分岐点台数を出荷ベースで年間約100万台という目標も設定した。この台数は今期見通しと同レベルの台数だが、この状態で黒字化できる体質をめざすとしているのだ。

さらに新計画で、独自価値を生み出すための商品開発、グローバルIT化、アメリカでの事業強化を改めてアピール。またCASE対応は他社との協業を強化するとしている。

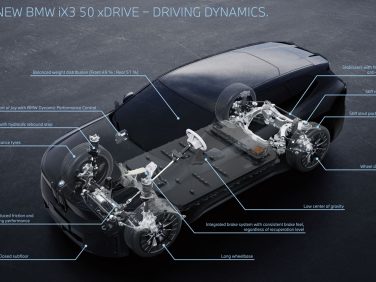

商品開発では、ラインアップが完成したスモール商品群のアップデートを行ない、2022年に展開するラージ商品群は高出力/低CO2を、そしてスモール商品群はロータリーエンジンを発電用として採用する電動化の展開としている。

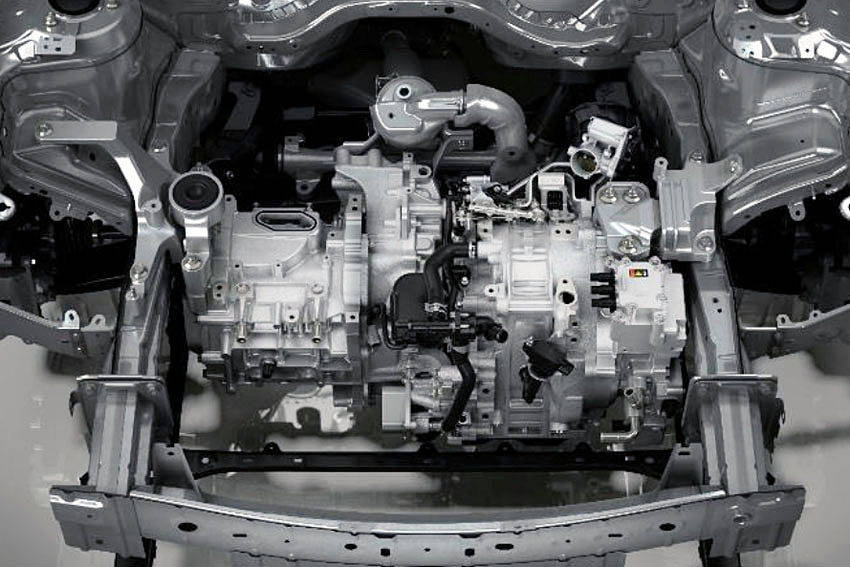

そして今回、ラージ商品群用のパワーユニットとして、3.0L級のガソリン、ディーゼルの6気筒エンジン、4気筒+P2モーター配置のプラグインハイブリッドの写真も公表し、開発が進んでいることをアピールしている。ラージ商品群での電動化は、PHEV、48Vマイルドハイブリッドの2本立てとなっている。

三菱

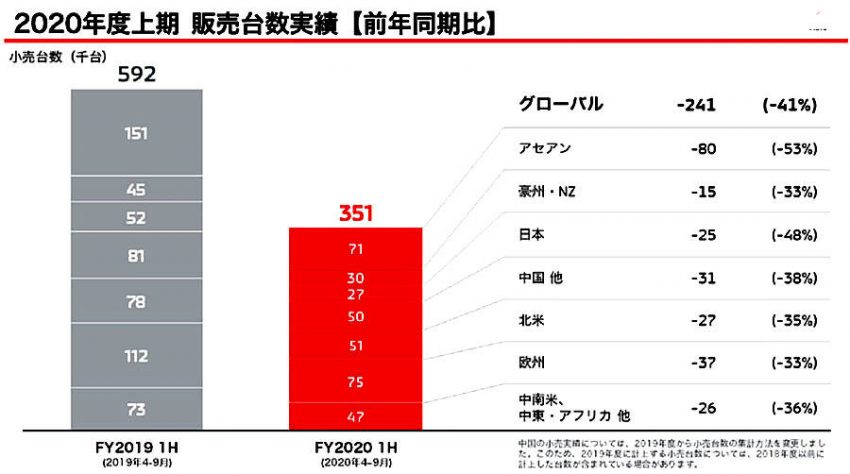

三菱の第2四半期の売上高は5749億円で前年同期5531億円減(前年同期比49.0%減)となり、営業利益は826億円の赤字、第2四半期純利益は2099億円と巨額の赤字となっている。

第1、第2四半期合計のグローバルの販売台数は35万1000台で、前年同月比41%減となっている。地域別ではASEANが53%減、日本が48%減、中国が38%減、アメリカが35%減、ヨーロッパが33%減となっているが、三菱の重要市場であるASEANでの減少はダメージが大きい。

ASEANでは、ベトナム、タイは新型コロナウイルス対策が成功しており、市場は回復傾向にあるが、大市場のインドネシアを始め、フィリピンなどは、むしろ感染拡大の傾向にあり、感染防止のための制限が多いため市場は5月以降から低迷したままだ。

そのため、三菱は第2四半期でも他のメーカーのような回復トレンドを掴まえるまでにはいたっていない。

通期の業績予想は、年度末には2019年度と同等まで需要が戻ると仮定したうえで、コストを低減するなど構造改革の進捗を盛り込み、前回の決算報告時と同様の売上高1兆4800億円(前年同期比34.8%減)、営業利益は1400億円の赤字、通期純利益は3600億円の最終赤字としており、展望は厳しい状態だ。

通期のグローバル販売台数見通しは、前回発表の見通しで84万5000台(前年度比25%減)から82万4000台(前年度比27%減)へと下方修正している。

三菱も日産と同様の「選択と集中」「コストダウン」「生産縮小」などを含む、総コスト20%削減を目指す構造改革を進めている。そのため、ヨーロッパ向け新型車の開発の凍結も決断した。

下期ではPHEVモデルをラインアップするマイナーチェンジ版の「エクリプス クロス」をグローバル市場に向け送り出すが、商品数が少ない状況は変わっていない。

三菱は、ルノー/日産/三菱アライアンスの中で技術ではPHEV、市場ではASEANの担当となっているが、アライアンスで共有するPHEVの新型モデルを生み出すまで、厳しい状況を覚悟せざるを得ない状況になっている。